Secondo la Banca Mondiale, 1,4 miliardi di adulti nel mondo rimangono senza accesso ai servizi bancari. Il sistema finanziario globale, nonostante la sua incredibile infrastruttura, non riesce a servire equamente la popolazione mondiale sotto molti aspetti.

Per molti, la promessa scintillante di libertà finanziaria non è solo una questione di sopravvivenza nella corsa al successo, ma anche una storia di inflazione e documentazione.

Credito garantito da bitcoin: un’ancora di salvezza per i non bancarizzati a livello globale

Milioni di persone rimangono sotto-bancarizzate o completamente senza accesso ai servizi bancari a causa di requisiti di credito rigidi, alte commissioni e accessibilità limitata. Dai rifugiati palestinesi senza prova di cittadinanza, alle donne single senza contratto di lavoro in Egitto, o alle innumerevoli persone che affrontano tassi di inflazione esorbitanti superiori al 120% in Argentina.

Durante la crisi finanziaria del 2008, innumerevoli individui negli Stati Uniti persero le loro case a causa di pratiche di prestito predatorie, mostrando le vulnerabilità intrinseche del sistema. Anche oggi, l’alta inflazione erode i risparmi in valute fiat, lasciando i consumatori con meno opzioni per preservare la loro ricchezza.

Nel frattempo, le piccole imprese in tutto il mondo affrontano il rifiuto delle banche a causa di standard rigidi di solvibilità. Si potrebbe persino sostenere che il denaro è forse lo strumento politico più violento nell’arsenale dei poteri forti.

Questa lacuna in accessibilità ed equità rivela la necessità di sistemi finanziari alternativi. Il credito garantito da Bitcoin offre una soluzione valida, superando sia le agende politiche che le limitazioni economiche che mantengono i poveri poveri.

Cosa sono i sistemi di credito garantiti da bitcoin?

I sistemi di credito garantiti da Bitcoin permettono ai mutuatari di utilizzare le loro riserve di BTC come garanzia per ottenere prestiti senza vendere i loro asset. Questi sistemi funzionano in modo simile ai prestiti garantiti, dove un mutuatario impegna un asset per accedere alla liquidità.

Se il mutuatario non riesce a rimborsare, il prestatore liquida la garanzia per recuperare i fondi. A differenza dei prestiti tradizionali, questi sistemi non richiedono punteggi di credito o documentazione estesa, rendendoli più accessibili ai possessori di crypto.

“L’alta inflazione, la svalutazione della valuta e la bassa fiducia nelle banche centralizzate potrebbero aumentare la domanda di prestiti garantiti da Bitcoin. La stabilità e la natura decentralizzata di Bitcoin lo rendono attraente in economie volatili, e le piattaforme DeFi offrono barriere più basse e condizioni migliori rispetto al prestito tradizionale,” ha detto Kevin Charles, co-fondatore del The Open Bitcoin Credit Protocol, in un’intervista a BeInCrypto.

Il mercato del credito garantito da Bitcoin è cresciuto, con attori chiave come BlockFi, Ledn, Celsius e Nexo che guidano la strada. Queste piattaforme permettono agli utenti di mantenere l’esposizione al BTC mentre accedono alla liquidità in fiat o stablecoin. La semplicità e l’attrattiva di questi sistemi hanno alimentato la loro adozione negli ultimi anni, una delle ragioni per cui hanno resistito pacificamente durante i mercati ribassisti.

Un grande vantaggio del credito garantito da BTC è la possibilità di mantenere l’esposizione all’apprezzamento del prezzo di Bitcoin. I mutuatari possono sbloccare liquidità senza vendere il loro BTC, permettendo loro di beneficiare di potenziali guadagni a lungo termine.

Inoltre, i prestiti garantiti da Bitcoin agiscono come una copertura contro l’inflazione offrendo un’alternativa alle valute fiat in costante svalutazione. Un possessore di crypto in Argentina, ad esempio, potrebbe proteggersi dalla sua valuta nazionale in declino e persino guadagnare denaro extra.

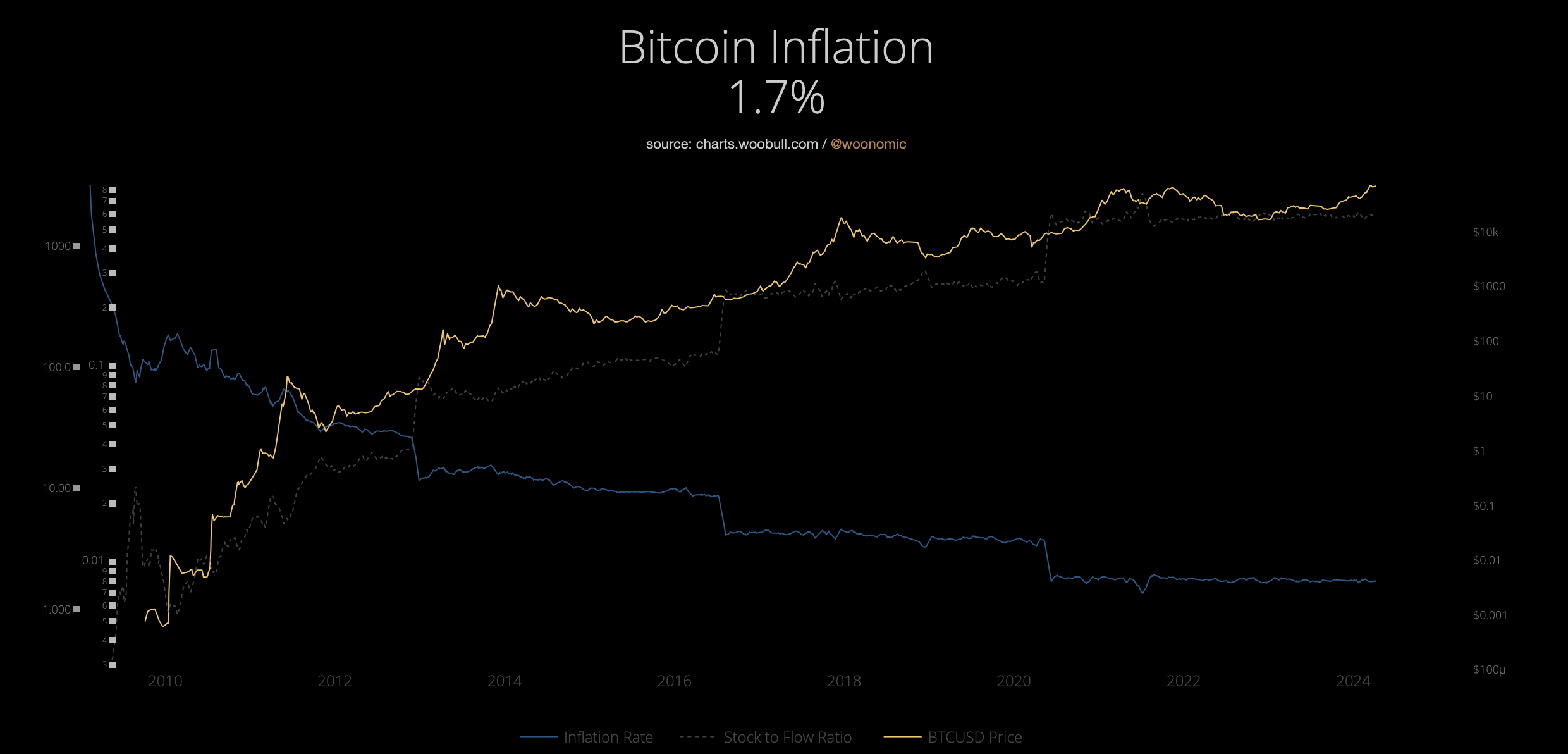

Secondo Bankrate, l’inflazione dell’USD è ora al 2,4%, che è notoriamente il livello più basso dal febbraio 2021. Nel frattempo, l’inflazione del BTC è solo dell’1,7%.

I sistemi garantiti da BTC promuovono anche l’accessibilità finanziaria. A differenza delle banche tradizionali, che richiedono controlli di credito rigorosi, le piattaforme di credito garantite da Bitcoin valutano principalmente il valore della garanzia. Questo approccio apre la porta a individui in regioni con infrastrutture bancarie limitate, offrendo un’ancora di salvezza a chi non ha accesso ai servizi bancari.

Per coloro che credono nel principio della decentralizzazione, l’inclusione globale è il vero punto di forza. Il credito garantito da Bitcoin ha il potenziale di fornire servizi finanziari a queste popolazioni, colmando il divario lasciato dai sistemi tradizionali. Le banche centrali e le istituzioni finanziarie globali rimangono soggette ai capricci e ai cambiamenti del sempre mutevole scenario politico.

In una nazione come il Libano, i cui residenti transano principalmente in USD a causa della LBP praticamente morta, i cittadini sono stati bloccati dal prelevare i propri dollari quando la banca centrale ha affrontato una crisi di carenza di dollari. Per riferimento, un USD equivale a 89 550 LBP. Nella vicina Egitto, sono iniziate a circolare voci di conti USD sequestrati, poi smentite dai funzionari della banca centrale.

“Il credito garantito da Bitcoin opera su una rete globale e decentralizzata, il che significa che l’accesso non dipende dal reddito, dalla posizione o dalla storia creditizia. Utilizzando Bitcoin come garanzia, chiunque possieda l’asset può accedere a prestiti senza i tradizionali guardiani. Le prime piattaforme DeFi mostrano un’adozione crescente in regioni con accesso bancario limitato, evidenziando il potenziale per l’inclusione finanziaria,” ha aggiunto Charles.

Tuttavia, anche con tutti questi vantaggi, la dualità è la legge dell’universo. I sistemi di credito garantiti da Bitcoin non sono una soluzione universale; comportano rischi significativi.

Il più evidente è la volatilità del prezzo di Bitcoin. Un improvviso calo del valore del BTC può innescare richieste di margine, costringendo i mutuatari ad aggiungere garanzie o affrontare la liquidazione. Durante il crollo del mercato crypto nel 2022, innumerevoli mutuatari hanno perso le loro garanzie mentre i prezzi crollavano. Secondo Charles, ci sono modi per mitigare la volatilità.

“La volatilità è gestita attraverso l’over-collateralizzazione e le liquidazioni automatizzate. Richiedendo più garanzie rispetto al valore del prestito, le piattaforme creano un cuscinetto contro i cali di prezzo. Inoltre, il monitoraggio in tempo reale assicura che i prestiti siano adeguati alle condizioni di mercato, mantenendo la stabilità anche durante i crolli dei prezzi,” ha aggiunto Charles.

Il cavallo di Troia a tre occhi: la riemergenza della centralizzazione

Nonostante ciò, i sistemi di credito garantiti da Bitcoin hanno implicazioni socio-economiche che meritano esame. La prima è che, mentre queste piattaforme democratizzano l’accesso al credito per i possessori di crypto, rischiano di creare nuovi guardiani finanziari. Gli investitori crypto ricchi, o “crypto whales”, sono quelli che ne traggono maggior beneficio, mentre gli utenti medi con riserve limitate potrebbero trovarsi esclusi.

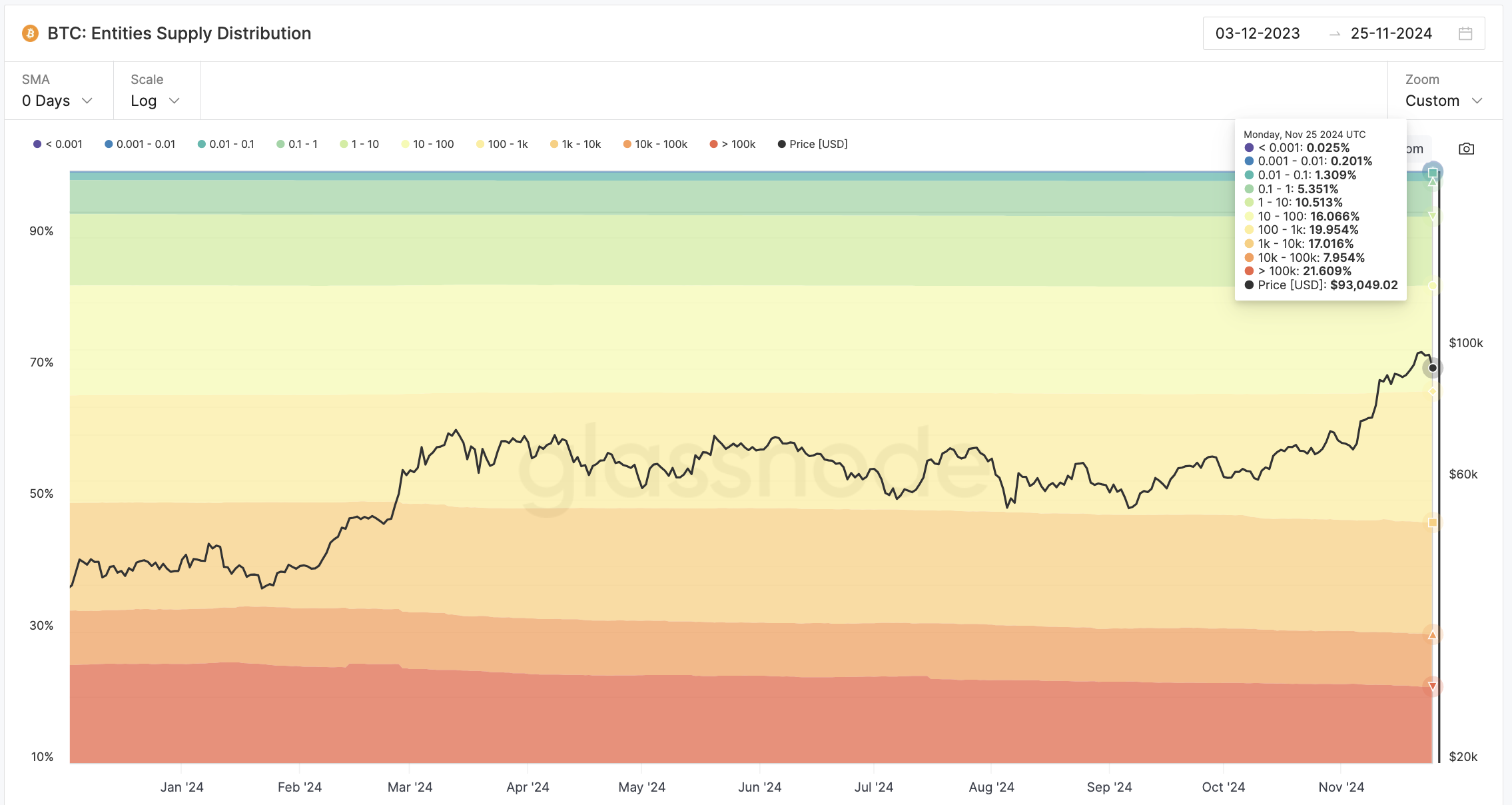

Le whales, o indirizzi che detengono più di 100 000 BTC, possiedono il 21% dell’offerta totale di Bitcoin. Questa dinamica significa perpetuare la concentrazione della ricchezza anche nello spazio crypto. Se ciò accade, possiamo dire addio alla promessa di inclusione.

La seconda preoccupazione riguarda le istituzioni finanziarie tradizionali. Stanno infiltrandosi sempre più nel mercato del credito garantito da Bitcoin attraverso acquisizioni e influenza normativa.

Banche come Goldman Sachs e JPMorgan hanno iniziato a esplorare il prestito garantito da crypto, segnalando una convergenza tra finanza decentralizzata e tradizionale. A novembre, Bloomberg ha riportato che Goldman Sachs si sta preparando a lanciare una nuova azienda focalizzata sugli asset digitali. Mentre questi sviluppi portano legittimità, sollevano anche preoccupazioni sul cooptare l’etica decentralizzata di Bitcoin.

Entra poi il terzo e ultimo cavallo di Troia: la supervisione governativa. Presenta sia opportunità che sfide per i sistemi di credito garantiti da Bitcoin.

La regolamentazione può legittimare queste piattaforme, garantendo protezione dei consumatori e stabilità. Tuttavia, una regolamentazione eccessiva potrebbe soffocare l’innovazione e compromettere la decentralizzazione.

Ad esempio, il quadro MiCA dell’Unione Europea ha introdotto chiarezza ma ha anche imposto requisiti di conformità rigorosi, causando attriti nell’industria crypto. Binance, il più grande exchange di criptovalute al mondo per volume di scambi, ha dovuto disabilitare i servizi di copy trading per i suoi utenti europei a giugno dopo l’annuncio di MiCA.

Un altro problema che potrebbe influenzare l’accessibilità sono gli standard know-your-customer (KYC), che potrebbero ostacolare coloro che si affidano ai portafogli crypto perché mancano di documentazione personale sufficiente. I responsabili politici spesso sostengono che le piattaforme senza una rigorosa supervisione KYC rischiano di aiutare i criminali nelle operazioni di riciclaggio di denaro. Nel 2023, la Turchia ha persino introdotto un nuovo insieme di leggi crypto mirate a rafforzare gli standard KYC.

“Stiamo assistendo a una ricentralizzazione di un sistema progettato per essere libero. La sfida è trovare un equilibrio senza diluire i principi fondamentali di Bitcoin,” ha affermato Charles.

Piattaforme come Aave e Sovryn esemplificano approcci decentralizzati al credito garantito da Bitcoin. Questi sistemi si basano su smart contract per automatizzare le transazioni, riducendo la necessità di intermediari e garantendo trasparenza. Tuttavia, la decentralizzazione comporta le proprie sfide, tra cui scalabilità, vulnerabilità alla sicurezza e aree grigie normative.

Tuttavia, esistono storie di successo. I mutuatari hanno utilizzato prestiti garantiti da Bitcoin per finanziare attività, pagare spese mediche o affrontare incertezze economiche senza vendere i loro BTC. Al contrario, altri hanno affrontato perdite significative a causa della liquidazione durante i cali di mercato, evidenziando i rischi elevati di questi sistemi.

In conclusione, il credito garantito da Bitcoin rappresenta sia una rivoluzione finanziaria che un monito. Il suo futuro dipende dalla capacità di scalare, rimanere accessibile e aderire all’etica di decentralizzazione di Bitcoin.

Con l’ingresso della finanza tradizionale nello spazio e l’evoluzione dei quadri normativi, la sfida sarà mantenere l’equilibrio tra innovazione e inclusività. Resta da vedere se questi sistemi democratizzeranno la finanza o semplicemente sposteranno il controllo.