Con $1 miliardo in riscatti che si sono diffusi nel mercato, Ethena Labs insiste che il suo dollaro sintetico, USDe, ha funzionato esattamente come previsto e che sono stati i sistemi di pricing di Binance a innescare il crollo.

La saga di mercato di questo weekend ha colpito tutti i settori crypto, con le stablecoin nel mirino a seguito di un presunto glitch nel più grande exchange del mondo.

Ethena nega il depeg di USDe e accusa Binance

In un post dettagliato su X (Twitter), il fondatore di Ethena Guy Young ha respinto le accuse di un depeg di USDe. Dice che le funzioni di minting, redemption e collateral del protocollo hanno operato normalmente durante il crollo del mercato.

“La funzione di mint e redeem di Ethena non ha avuto downtime… [il protocollo ha elaborato] più di $1 miliardo in prelievi in poche ore e $2 miliardi in un periodo di 24 ore senza problemi,” ha detto Young.

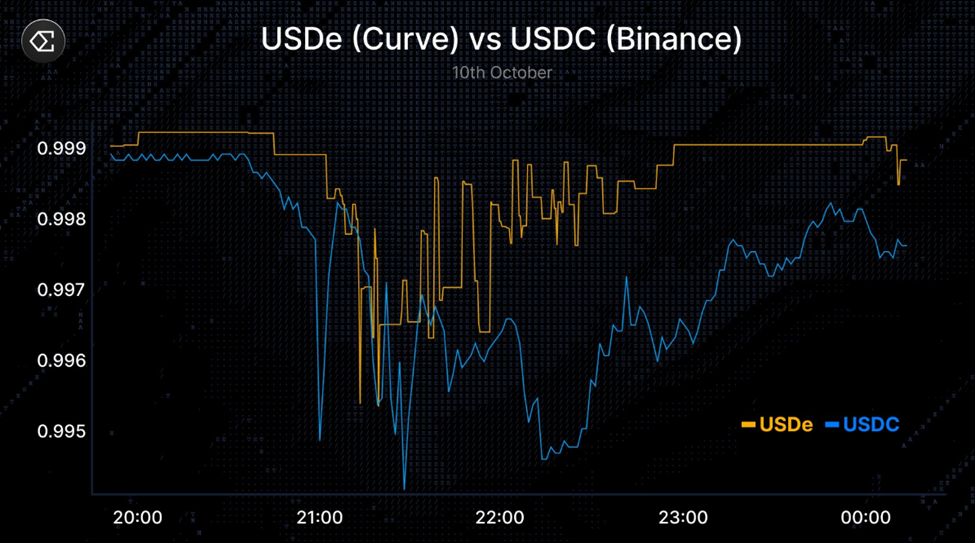

Secondo Young, il caos è derivato da un’unica sede, l’exchange Binance, il cui indice interno dell’oracolo si è discostato dalle più profonde pool di liquidità on-chain.

L’orderbook dell’exchange ha iniziato a fare riferimento ai propri prezzi spot invece che ai dati di mercato più ampi, e il valore quotato di USDe è brevemente crollato. I market maker, impossibilitati a fare arbitraggio a causa del ritardo dell’exchange e dei blocchi sui depositi, sono stati messi da parte mentre le liquidazioni automatiche si diffondevano attraverso il sistema di collateral unificato di Binance.

L’analista Pavel Altukhov, che l’ha definita una tempesta perfetta, ha affermato che la configurazione dell’account unificato di Binance consente di utilizzare tutti gli asset come collateral. Quando i prezzi di USDe e di altri asset come wBETH sono scesi, i trader hanno affrontato vendite forzate per mantenere il margine, amplificando la pressione di vendita su tutta la piattaforma.

“I trader hanno dovuto coprire il PnL negativo e soddisfare i nuovi requisiti di margine, mentre il loro USDe ha fatto solo metà del lavoro a causa del depeg,” ha scritto Altukhov.

Nel frattempo, altri analisti si sono chiesti se l’evento fosse una manipolazione coordinata o un errore tecnico. L’analista ElonTrades ha affermato che qualcuno ha intenzionalmente sfruttato i feed di prezzo interni di Binance, sapendo che il sistema utilizzava quei prezzi per calcolare i valori del collateral.

Per il profano, quando il prezzo di USDe è brevemente sceso su Binance, molti mercati monetari DeFi (come Curve, Fluid e altri) hanno utilizzato un peg “hardcoded”. Ciò significa che hanno trattato USDe come equivalente a USDT o USDC (1:1) per scopi di collateral e prestito.

Quindi, anche se il feed di prezzo interno di Binance mostrava USDe scendere sotto $1, i protocolli DeFi hanno ignorato quel calo temporaneo perché facevano riferimento a un peg fisso o a pool di liquidità on-chain profonde, non ai dati dell’orderbook interno di Binance.

Il CEO di Tether Paolo Ardoino ha cavalcato la retorica per sostenere USDT come il collaterale di scelta per i derivati e il margin trading.

“USDT è il miglior collaterale per i derivati e il margin trading. Liquido, testato dal fuoco. Se usi token a bassa liquidità, come banane, un cavallo, tre olive e gomma da masticare masticata come collaterale, allora tieniti pronto quando il mercato si muove,” ha scritto.

Ethena chiede trasparenza e una riforma degli oracoli dopo il caos

In risposta, Ethena ha rilasciato linee guida dettagliate per la progettazione degli oracoli e la gestione del rischio. L’emittente della stablecoin USDe sottolinea la necessità di distinguere tra “dislocazione temporanea” e “impairment permanente” del collaterale.

Il team offre anche accesso in tempo reale alla proof-of-reserves (PoR) per gli exchange e i fornitori di oracoli. Questo include Chaos Labs e Chainlink, per consentire la verifica su richiesta del supporto di USDe.

Le voci del settore hanno accolto ampiamente questa spinta alla trasparenza. Il ricercatore Wang Xiaolou ha detto che l’approccio di Ethena “ha senso.” L’analista sostiene che ancorare USDe a USDT nei mercati DeFi durante la volatilità aiuta a evitare liquidazioni non necessarie. Allo stesso tempo, i trigger basati su PoR possono affrontare un vero impairment se mai dovesse verificarsi.

Tuttavia, alcuni analisti rimangono cauti, incluso Duo Nine, che ha avvertito che i mercati monetari DeFi sono sfuggiti indenni questa volta.

“USDe ha perso il peg su Binance dopo che il crollo era finito. Questo era legato a Binance, e la DeFi è sfuggita grazie al peg hardcoded a USDT. La prossima volta, il panico potrebbe iniziare nella DeFi, e la velocità di redemption non aiuterà. USDe rimane un asset ad alto rischio,” ha scritto l’analista.

Le affermazioni spiegano che il sistema di Ethena non si è rotto, e che è stata la sede (Binance) a farlo. Tuttavia, l’incidente espone un problema strutturale più profondo. I feed di dati degli exchange centralizzati possono innescare stress sistemico in un campo di gioco CeFi-DeFi sempre più interconnesso.