Il finanziamento totale VC nel settore crypto ha raggiunto $8 miliardi nel Q3 2025, alimentato non dall’hype ma dalla stabilità delle politiche. La posizione pro-crypto dell’amministrazione Trump e l’ascesa della tokenizzazione hanno trasformato la regolamentazione da ostacolo a vantaggio.

Per gli investitori, il cambiamento segnala quadri prevedibili, uscite istituzionali e un mercato non più dominato dalla speculazione — un reset strutturale che rende la conformità una fonte di performance.

Perché la politica è diventata il catalizzatore

Perché è importante

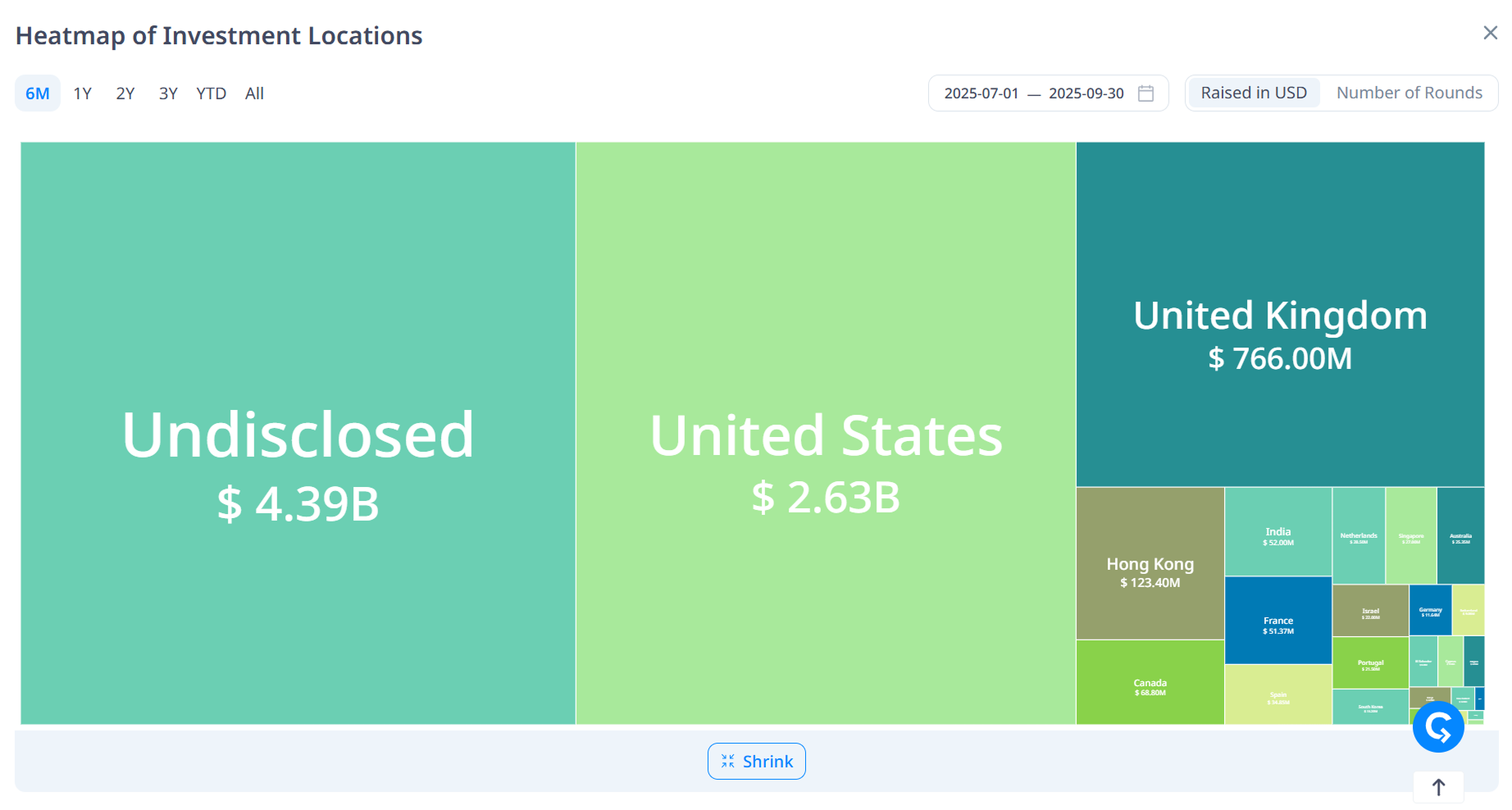

I dati di CryptoRank mostrano che i fondi con sede negli Stati Uniti hanno guidato un terzo dell’attività VC nel settore crypto nel Q3. La chiarezza federale su stablecoin, tassazione e conformità ha riportato le istituzioni, producendo il trimestre più forte dal 2021. Le cifre confermano che la regolamentazione statunitense—piuttosto che la liquidità—ora modella il momentum del venture.

Ritorna la fiducia dei VC crypto

Aggiornamento più recente

Il Silicon Valley Venture Capitalist Confidence Index ha registrato uno dei suoi cali più ripidi in due decenni, prima di rimbalzare nel Q2 con l’attenuarsi dell’ansia da tariffe. Il capitale si è spostato verso la tokenizzazione, la conformità e la convergenza AI–crypto — viste come resilienti in mezzo all’incertezza. Il rimbalzo suggerisce che gli investitori stanno ricalibrando, non ritirandosi, scambiando l’hype per i fondamentali mentre la politica sostituisce il sentimento come principale bussola per il rischio.

State Street ha rilevato che il 60% delle istituzioni prevede di raddoppiare la propria esposizione agli asset digitali entro tre anni, con oltre la metà che si aspetta che il 10–24% dei portafogli sia tokenizzato entro il 2030. Il private equity e il debito tokenizzati stanno diventando il “primo approdo” per gli allocatori in cerca di liquidità, sebbene i modelli LP-token rimangano legalmente grigi. La tokenizzazione istituzionalizza il venture stesso, trasformando i mercati privati in capitale programmabile e negoziabile.

Dietro le quinte

Llobet ha notato che fondi come a16z, Paradigm e Pantera ora utilizzano veicoli laterali tokenizzati, permettendo agli LP di scambiare quote di fondi su piattaforme conformi. I tesori DAO e i pool decentralizzati stanno emergendo come rivali ai tradizionali finanziamenti VC, mostrando come il settore crypto ora si finanzi attraverso i propri canali.

Contesto

L’opacità normativa una volta teneva lontani gli allocatori. “L’incertezza legale e l’illiquidità limitavano la finanza blockchain,” come notato dallo studio di Llobet del 2025. Questo è cambiato quando Washington ha approvato un quadro nazionale per le stablecoin e incentivi fiscali per le entità conformi, legittimando le crypto per pensioni e fondi sovrani.

Ripercussioni globali

Impatto più ampio

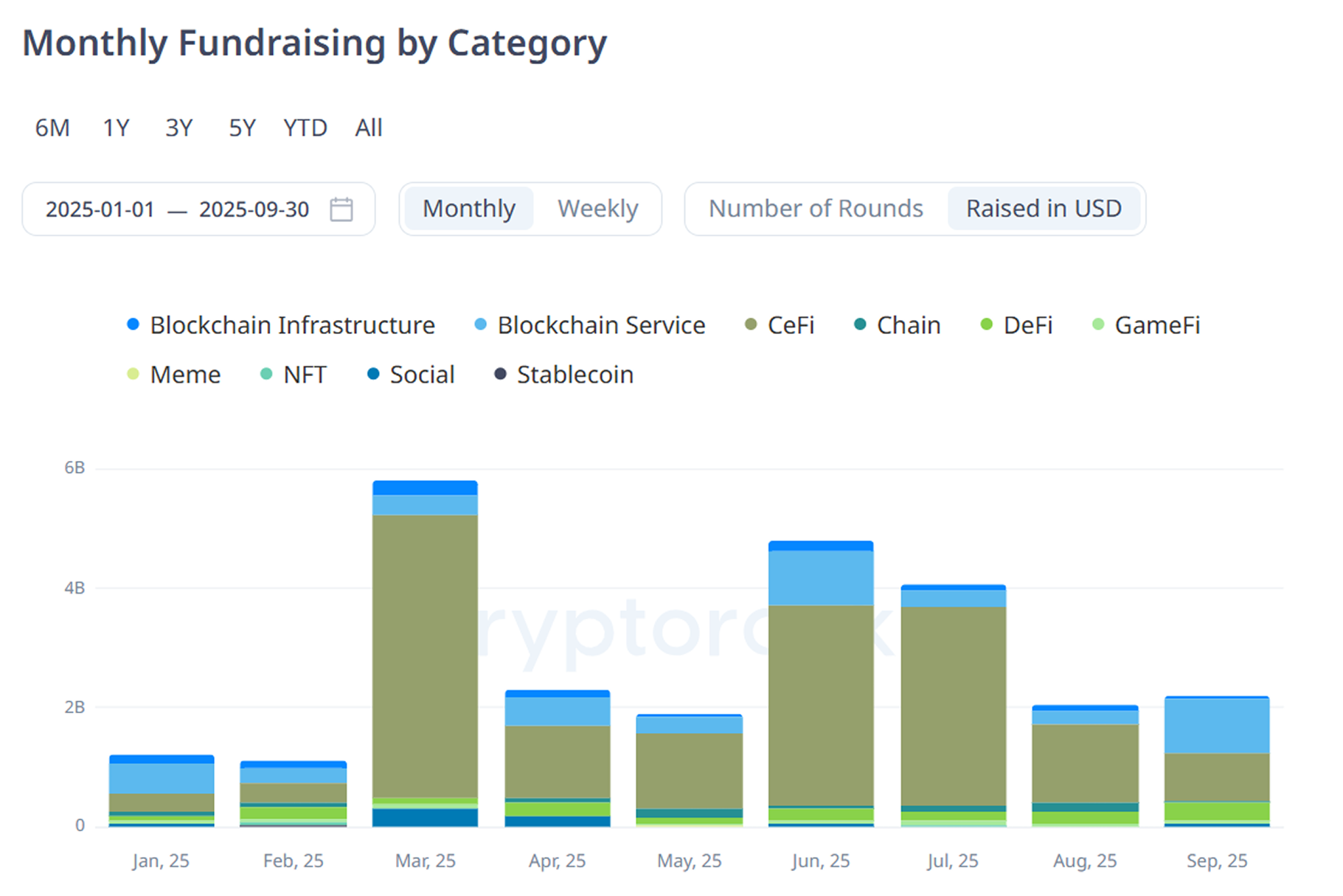

I dati di CryptoRank del Q3 mostrano 275 accordi, due terzi sotto $10M — chiara evidenza di disciplina rispetto alla speculazione.

CeFi e infrastrutture hanno assorbito il 60% del capitale, mentre GameFi e NFT sono scesi sotto il 10%. Gli investitori stanno rivalutando il rischio attraverso il flusso di cassa piuttosto che l’hype — un segno distintivo della maturità del mercato.

| Metrica | Q3 2025 | Fonte |

|---|---|---|

| Finanziamento totale VC | $8B | CryptoRank |

| Dimensione media dell’accordo | $3–10M | CryptoRank |

| Allocazione istituzionale | +60% aumento previsto | State Street |

| Indice di fiducia | 3,26 / 5 | SSRN / SVVCCI |

State Street prevede che i fondi tokenizzati diventeranno standard entro il 2030, mentre CryptoRank proietta afflussi di 18–25 miliardi di dollari nel 2025 — un ciclo sostenibile e guidato dalla conformità. La regolamentazione ora funziona meno come un vincolo e più come un vantaggio competitivo.

Il VC crypto affronta il suo primo vero stress test

Rischi e sfide

Ray Dalio ha avvertito che il debito degli Stati Uniti, ora circa il 116% del PIL, rispecchia le dinamiche pre–Seconda Guerra Mondiale e potrebbe erodere l’appetito per il rischio se la riparazione fiscale si arresta.

La “bomba del deficit” di Dalio e i dati SVVCCI suggeriscono che la volatilità commerciale potrebbe ritardare le IPO. Ackerman di DataTribe ha avvertito che l’euforia per l’AI potrebbe formare una “bolla” che resetta le valutazioni e devia il capitale dal Web3. La politica può ancorare il sentimento, ma il debito macro e la speculazione sull’AI metteranno alla prova se la nuova disciplina del settore può reggere.

“Gli investitori istituzionali stanno andando oltre la sperimentazione; gli asset digitali sono ora una leva strategica per la crescita,” ha detto Joerg Ambrosius, State Street.

“La volatilità commerciale limiterà le uscite a breve termine, ma AI e blockchain rimangono i due pilastri della nuova creazione di valore,” ha osservato Howard Lee, Founders Equity Partners.

“Il VC crypto si è istituzionalizzato. I fondi tokenizzati sono il nuovo standard per la liquidità,” ha detto Marçal Llobet, Università di Barcellona.

Il VC crypto è entrato in una fase disciplinata e istituzionale. La chiarezza normativa e la tokenizzazione stanno ampliando l’accesso riducendo al contempo la volatilità. Tuttavia, la crescita continua dipende dalla stabilità macro e da un’assunzione di rischi misurata. Se la prevedibilità si mantiene, il 2025 potrebbe essere ricordato come l’anno in cui la conformità è diventata alpha.