Il mercato dei rialzisti è quasi arrivato e si sta diffondendo l’entusiasmo per il dimezzamento del Bitcoin. Nel frattempo, i memecoin sono in piena espansione, guidati da Solana e Base Chain. Tuttavia, mentre la lotta per i profitti si intensifica, il rischio di imbattersi in progetti di criptovalute di dubbia qualità incombe. Tenendo conto di ciò, questa guida mostra come esaminare i progetti di truffa in criptovalute attraverso una struttura dettagliata, guidata da esempi e realistica. Ecco cosa c’è da sapere per essere al sicuro in cripto.

- Come individuare le bandiere rosse e valutare i progetti di truffa

- Come si fa a sapere se un progetto di criptovaluta è legittimo? O è una truffa?

- Valutazione del team: Come esaminare rapidamente i progetti truffa

- Valutazione del prodotto minimo vitale: Una chiave per convalidare la credibilità del progetto

- Tokenomica del progetto: è tutto nei numeri

- Meccanismo di emissione

- Amministrazione

- Come esaminare i progetti truffa utilizzando le analisi di vesting e cliff

- Come esaminare i progetti di truffa utilizzando l’analisi dei concorrenti

- Come esaminare i progetti di truffa utilizzando l’analisi sulblockchain

- Come funzionano i token truffa?

- Trucchi rapidi per i neofiti: Come esaminare rapidamente i progetti di truffa

- Truffe comuni in criptovaluta

- Avete identificato una truffa: E poi?

- Domande frequenti

Come individuare le bandiere rosse e valutare i progetti di truffa

Prima di approfondire la struttura, ecco un rapido riepilogo dei modi migliori per individuare le bandiere rosse in cripto. In questo modo, potrete essere proattivi e salvaguardare gli investimenti da token loschi e progetti sospetti. Ecco i punti chiave, alcuni dei quali saranno discussi più avanti in modo approfondito. Fate attenzione a:

- Garanzie e promesse irrealistiche: La maggior parte dei progetti di criptovaluta falliti ha una cosa in comune: le promesse altisonanti, spesso fatte dai responsabili del progetto. Prendiamo ad esempio FTX, il piattaformadiscambio ormai defunto, che ha assunto impegni enormi prima di implodere sotto la direzione dell’ormai condannato Sam Bankman-Fried.

- Tattiche di pressione: Ci possono essere parti senza scrupoli che aspettano di creare un senso di FOMO o di fare pressione per farvi scegliere i token appena lanciati. Lo fanno tramite comunità Telegram, screenshot irrealistici e altro ancora. Spesso sono guidati da un team truffaldino con intenzioni losche.

- Sfide normative: I progetti possono avere buone intenzioni, ma l’avvio di un’attività in regioni con problemi normativi può comportare dei rischi. Questo può portare ad azioni normative e ad eventuali procedure di fallimento.

Tweet e convalide per evitare le principali bandiere rosse

Un tweet di avvertimento contro la FOMO o il panic selling:

GameStop che si avventura nello spazio NFT è un esempio di sfide normative che portano alla chiusura del progetto.

Un aumento delle truffe di criptovalute ora che il mercato dei rialzisti è arrivato:

In un mercato rialzista, anche la manipolazione del mercato da parte di progetti senza token cliff può essere considerata una pratica truffaldina. Si tratta di una strategia che spinge deliberatamente i prezzi in alto. Una volta che gli investitori al dettaglio si uniscono a loro, scaricano, come in un normale schema di pump-and-dump.

Ecco un rapido esempio di un famoso marketer che promuove una truffa in criptovaluta:

Anche il crollo dell’ecosistema Terra-Luna nel 2022 è stato causato principalmente da APY non realistici e da altri problemi. La debacle di Terra-Luna ha evidenziato che una truffa o un progetto losco potrebbero non essere limitati a un problema isolato nello spazio delle criptovalute. Al contrario, il crollo di Terra-Luna ha provocato una reazione a catena, trascinando con sé il Digital Currency Group di Barry Silbert, Genesis e altri organismi.

Come si fa a sapere se un progetto di criptovaluta è legittimo? O è una truffa?

Per individuare le truffe di criptovalute è necessario concentrarsi su alcune aree chiave. Queste includono la presenza del team, la tokenomica, i precedenti degli investitori e la qualità del prodotto. In questa struttura dettagliata, discutiamo gli aspetti chiave di ogni casella di controllo della credibilità per dimostrare come esaminare i progetti di truffa,

L’aumento dell’attività è spesso il motore che porta alle truffe.

Ecco una rapida struttura di base per iniziare:

- Trasparenza del team

- Whitepaper con una chiara valutazione della roadmap

- Storia di verifiche regolari dei contratti smart

- Supporto che è troppo bello per essere vero (ad esempio, se un progetto afferma improvvisamente che Vitalik Buterin è uno dei consulenti)

- Impegno e seguito della comunità

- Abitudini trasparenti di distribuzione dei token

- Analisi dei repository di codice con il coinvolgimento attivo degli sviluppatori

- Rendimento e liquidità del mercato

- Se è posseduta, sostenuta o appoggiata da un nome noto della criptovaluta o meno

- Grandi progetti con lanci immediati di token e guadagni in aumento (bandiera rossa)

Did you know? In 2018, a controversial cryptocurrency, Petro, came to the limelight. What raised concerns is that it was supposedly backed by Venezuela’s oil reserves, a validation too good to be true.

Tenere traccia di questi fattori può aiutarvi a identificare potenziali truffe di criptovalute, riducendo al minimo l’esposizione a token loschi, a un’estrazione a tappeto o addirittura a un hack. Ma questo rapido elenco non è una strategia di protezione sicura per gli investitori. Per questo è necessario continuare a leggere.

Valutazione del team: Come esaminare rapidamente i progetti di truffa

Nello spazio delle criptovalute, i progetti parlano spesso di anonimato, rimanendo al di fuori dei radar pubblici. Tuttavia, alcuni indicatori possono funzionare come reti di protezione degli investitori per quelli con team chiaramente impostati.

Competenza

Affinché un progetto di criptovaluta sia credibile a prima vista, è necessario che al suo interno siano presenti persone credibili e native della criptovaluta. Se potete, identificate i membri del team. Quindi, verificate se hanno competenze specifiche o finanziarie in materia di criptovalute.

Cercate le bandiere verdi per quanto riguarda le competenze? Verificate questi elementi:

- Coinvolgimento dei membri nel settore in questione per più di cinque anni

- Più della metà dei membri chiave del team ha le competenze necessarie

- I membri del team hanno lavorato insieme in precedenza, e almeno alcuni di essi

- Uno o più membri sono presenti nella top 200 delle persone focalizzate sulle criptovalute

- Almeno 2K+ follower sulle piattaforme sociali

Siete interessati ad approfondire il team? Ecco alcune altre aree su cui concentrarsi:

- I ruoli del team sono definiti e disponibili pubblicamente

- Esiste un canale Discord

- Gestione attiva di Twitter gestita e pubblicata dai fondatori o dalle persone coinvolte

- Membri del team già associati a progetti di successo

- Tempistiche in linea con la roadmap

- Whitepaper chiaramente definito

- Consulenti esperti

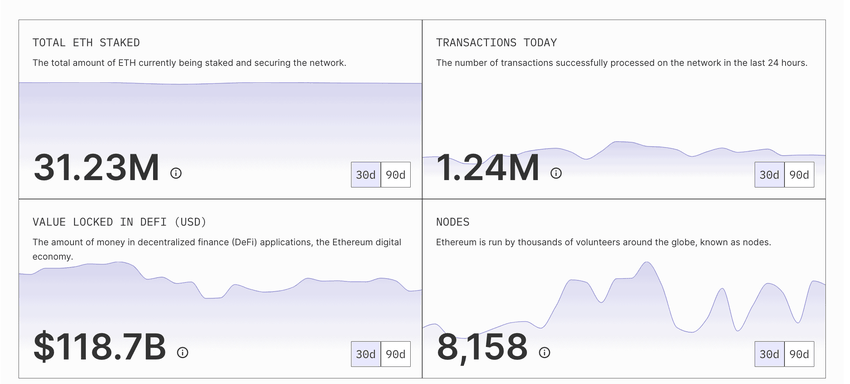

Ethereum e Cardano sono due dei principali attori del mercato con metriche di valutazione del team molto apprezzate. Per Ethereum, il team principale vanta contributi significativi in criptovalute, una solida presenza sui social media e altri elementi. Cardano, invece, vanta persone con una profonda esperienza nel settore e un’esposizione a precedenti progetti di successo.

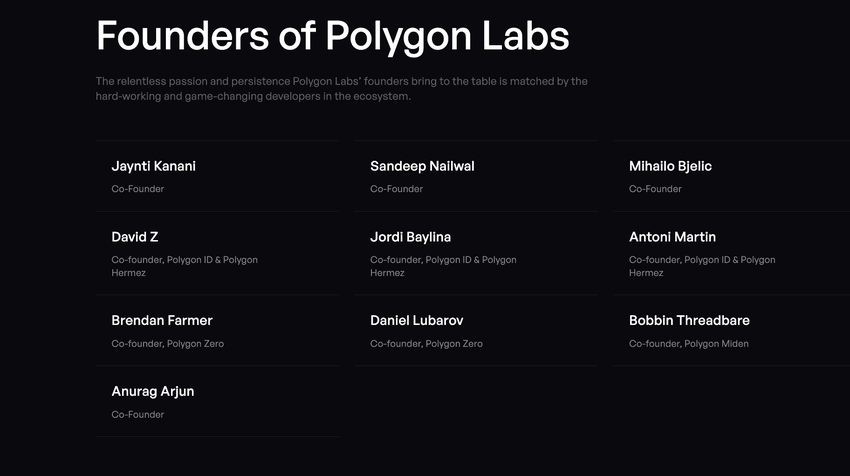

Anche il team di Polygon (MATIC) è ricco di esperienze specifiche nel campo delle criptovalute e delle blockchain: uno dei tanti motivi per considerarlo un progetto credibile.

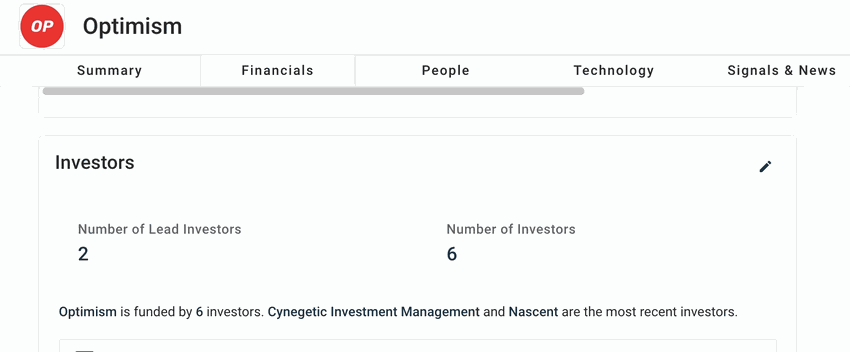

Sostegno di VC: Una metrica che segnala la fiducia degli investitori

Se ritenete che le credenziali del team siano buone o addirittura soddisfacenti, potreste voler approfondire i dettagli del supporto di Venture Capital associato al progetto. Nella maggior parte dei casi, queste informazioni sono distribuite tramite PR, condotte dalle migliori pubblicazioni di criptovalute, o sono chiaramente menzionate sul sito web del progetto. Ma la semplice acquisizione di fondi da parte di un gruppo di venture capitalist non è un indicatore di affidabilità. Ecco gli elementi da considerare per evitare le truffe di criptovalute:

- Verificare se più società di venture capital sostengono il progetto.

- Per lo più investitori di livello 1, includendo società come Accel Partners, Sequoia Capital e altre.

- Il progetto deve illustrare chiaramente l’utilizzo dei fondi degli investitori, includendo una chiara indicazione del percorso e del tasso di bruciamento.

Nota: il runway dell’investimento è la durata della sostenibilità del progetto, grazie ai finanziamenti ricevuti. Il tasso di bruciamento, invece, è la tempistica o il tasso di consumo del capitale. Le bandiere verdi delle criptovalute menzionano chiaramente questi elementi mentre rendono pubblico il progetto.

Un esempio significativo di un progetto di criptovaluta popolare sostenuto da VC di livello 1 è MakerDAO, guidato da società del calibro di Andreessen Horowitz, Paradigm e altri.

BeInCrypto si è messa in contatto con Sai Poorna, un angel investor, per scrutarlo in merito agli investimenti in progetti di criptovalute e per evitare i truffatori. Ecco cosa ci ha detto Poorna:

“Investire in progetti di criptovaluta in fase iniziale richiede un esame approfondito. Cerco fondatori che abbiano investito il proprio denaro, assicurandosi che abbiano le carte in regola. Un prodotto almeno allo stadio POC e l’approvazione di un VC Tier-1 sono indicatori critici del potenziale. Il progetto deve essere in linea con le attuali narrative di mercato e deve essere supportato da un team competente.

Per individuare i truffatori, valuto l’impegno della comunità e la preparazione del prodotto; l’assenza di questi elementi è una bandiera rossa. Affermazioni eccessive, un cambiamento evidente nell’umiltà del fondatore dopo il finanziamento, l’affidamento sul lancio di token per una rapida raccolta di fondi, spese stravaganti e un’attenzione al marketing a pagamento piuttosto che alla sostanza sono avvertimenti. Apprezzo le conversazioni dirette con i fondatori e gli approfondimenti della mia rete di investitori per valutare la fiducia e la visione a lungo termine”.

Sai Poorna, investitore angelico: BIC

Icasi anomali su cui concentrarsi: In alcuni casi, è consigliabile approfondire anche il background della società di venture capital. Quello che è successo con Alameda Research (la società sorella di FTX) ha portato a uno dei più grandi fallimenti di criptovalute. Questo nonostante Alameda avesse investito in diversi progetti, includendo Circle, nota per lo stablecoin USDC.

Valutazione del prodotto minimo vitale: Una chiave per convalidare la credibilità del progetto

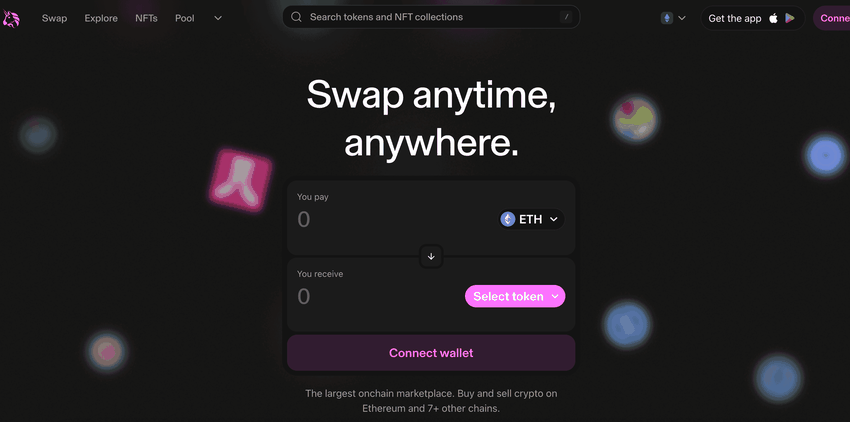

Questo parametro è fondamentale per i progetti che presentano utilità molto specifiche. Ad esempio, Uniswap è un popolare DEX con un token UNI dal rendimento decente. Per progetti come questi la valutazione MVP è fondamentale. Ma quali sono i sottoparametri su cui concentrarsi durante la verifica dell’MVP? Ecco quelli che abbiamo scelto:

Funzionalità

In qualità di investitori, dovreste sempre concentrarvi sulle caratteristiche funzionali chiave dell’MVP. L’idea è quella di tenere traccia delle funzionalità attraverso la documentazione e di valutare se viene fornito più del 75% degli strumenti dichiarati. Inoltre, è necessaria anche la compatibilità del prodotto con il mercato.

Per ottenere la bandiera verde, l’MVP deve includere o rispettare i seguenti requisiti:

- Aggiornamenti mensili dell’MVP

- Un manuale d’uso chiaramente redatto

- Disponibilità di caratteristiche uniche rispetto alla concorrenza

Uniswap introduce il concetto di “Liquidità concentrata”, che consente ai fornitori di liquidità di immettere capitale seguendo specifiche fasce di prezzo. Pur essendo un DEX con concorrenti come Sushiswap e altri in vista, Uniswap mira a introdurre caratteristiche uniche con la sua ultima V3, facendo risaltare il suo prodotto.

Interfaccia utente

La mancanza di un’interfaccia utente uniforme è uno dei motivi per cui l’adozione di web3 non è stata così rapida come molti intendevano. I buoni progetti specifici per cripto e blockchain hanno interfacce utente di alto livello, spesso con le seguenti caratteristiche:

- interfaccia utente altamente intuitiva, con numerose recensioni positive da parte degli utenti

- Un processo chiaro per ottenere il feedback degli utenti su funzionalità e strumenti

- Un’ampia gamma di funzioni di accessibilità

- flusso logico dell’interfaccia

- Facilità di ottenere aiuto e assistenza da parte degli utenti

Scalabilità

I progetti di crittografia devono evolversi per adattarsi alle diverse esigenze degli utenti. Questo è esattamente ciò che è necessario per essere scalabili. Nella maggior parte dei casi, le tecnologie scalabili includono rollup, sharding e altro ancora – qualcosa che Ethereum introdurrà come parte della sua tabella di marcia Ethereum 2.0.

Un progetto credibile non si basa solo sulla scalabilità. La roadmap del progetto dovrebbe includere le tempistiche di queste tecnologie di scalabilità.

Oltre ai sottoparametri citati, gli investitori potrebbero considerare di concentrarsi su altri elementi, includendo ma non limitandosi a:

- Implementazione di titoli di sicurezza come parte dell’MVP

- Interazione sociale sull’MVP

- Interoperabilità

- Utilità del token all’interno del prodotto stesso

- Eventuali violazioni della sicurezza in passato

- Eventuali sfide normative legate al prodotto

- Metriche di rendimento chiare, includendo gli utenti attivi, i costi e gli eventuali tempi di inattività.

I progetti migliori come Aave hanno metriche come i tassi di prestito e il TVL che sono accessibili agli utenti tramite piattaforme come DeFi Pulse e DeFiLlama. In questo modo, gli investitori possono prendere decisioni informate.

Progetto tokenomics: è tutto nei numeri

Sebbene il team, l’MVP e il sostegno basato su VC siano elementi cruciali, niente può fornire una maggiore chiarezza sulla credibilità di un progetto se non la sua tokenomics. Il concetto di tokenomics è sfaccettato e coinvolge diverse componenti, includendo ma non limitandosi a:

1. Fornitura e distribuzione

Una delle principali bandiere rosse per un progetto è rappresentata dal fatto che il 5% dei titolari controlla oltre il 50% dell’offerta. Inoltre, se il progetto è credibile, dovrebbero essere previsti diversi meccanismi di ridistribuzione dei token. Un buon esempio è Uniswap, un protocollo che utilizza il mining della liquidità e le commissioni di transazione per premiare e incentivare i fornitori di liquidità e spostare in modo efficiente i token all’interno dell’ecosistema.

Inoltre, un progetto credibile dovrebbe avere una ripartizione dettagliata dell’allocazione dei token disponibile su più canali.

Utilità

Quando si tratta di affermare il concetto di utilità, un investitore medio potrebbe considerare i seguenti segnali come bandiere verdi:

- I token del progetto hanno chiari casi d’uso all’interno dell’ecosistema e oltre.

- Chiari incentivi per gli utenti che detengono questi token

- Titoli necessari per dare una posizione di sicurezza o altri benefici al progetto

- Meccanismi robusti per prevenire l’accaparramento di token, la manipolazione dei prezzi e altro ancora.

Il meccanismo di stabilità DAI di MakerDAO è un’applicazione che previene la manipolazione dei token. Anche il ruolo degli smart contract verificabili e dell’amministrazione decentralizzata sono fondamentali a questo proposito.

Prezzi

Quello che gli investitori spesso non capiscono è che il prezzo dei token, almeno l’elemento di quotazione, la dice lunga sulla credibilità del progetto. Nella maggior parte dei casi, il prezzo del token è determinato dai costi di sviluppo del progetto, dall’utilità del token e dalla logica seguita dal team. Tuttavia, ci sono alcuni elementi da tenere in considerazione quando si valuta il prezzo di un nuovo token.

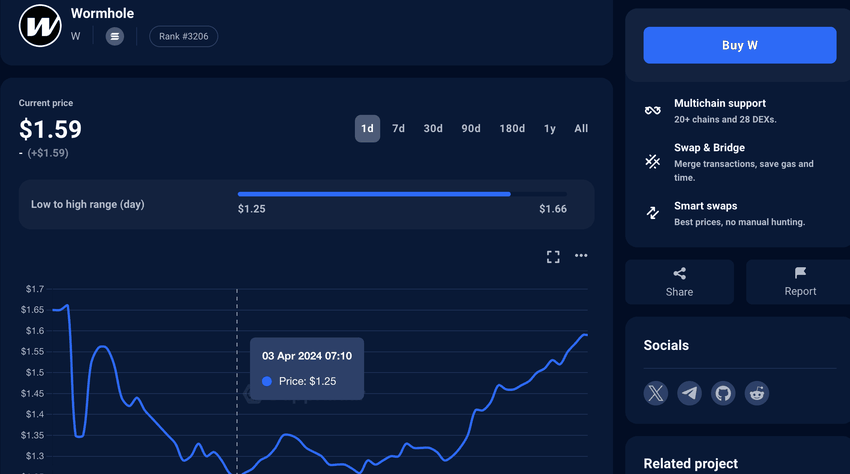

Innanzitutto, è necessario monitorare il prezzo del token sul DEX, poiché la maggior parte dei token inizia a scambiare sui DEX e, dopo un’indagine e un’analisi approfondite, viene quotata sui CEX. Un buon progetto è quello in cui, nonostante i selloff guidati da airdrop e i depositi basati su CEX per i dump, il prezzo non scende di oltre il 10-20%.

Ethena (ENA) è stata quotata su Binance il 2 aprile 2024, e in seguito un gran numero di token specifici per DEX e airdrop sono stati spostati sui piattaformadiscambio. Nonostante ciò, il token ha registrato un rialzo di oltre il 40% in 30 ore, a dimostrazione della forza complessiva del progetto.

Come i CEX valutano i progetti truffaldini e quelli legittimi

Vugar Zade, Chief Operating Officer di Bitget, ha fornito a BeInCrypto alcune informazioni esclusive sul processo implementato dalle piattaformadiscambio centralizzate, in particolare Bitget, per eliminare i progetti truffa.

In Bitget, la due diligence meticolosa è il fondamento delle nostre operazioni. Approfondiamo il background dei fondatori, esaminiamo la fattibilità dei progetti, valutiamo l’impegno della comunità e conduciamo analisi approfondite delle transazioni sulblockchain. Nel frenetico panorama delle criptovalute, la rapidità e la qualità dei processi di quotazione sono fondamentali. Gli utenti sono desiderosi di scoprire opportunità promettenti e di capitalizzare i potenziali guadagni il prima possibile.

Per noi, gli avvisi includono l’assenza di una comunità attiva e un’attività limitata sulblockchain. Questi indicatori destano notevoli riguardi. Altrettanto critica è l’implementazione di un programma di maturazione ben strutturato per i titolari di token. Un accordo di maturazione squilibrato può esercitare un’immensa pressione sui prezzi dei token, aprendo la strada a rotture del tappeto e a perdite per gli investitori.

Pertanto, un progetto davvero lodevole vanta una forte dirigenza, una visione del prodotto convincente, una trazione precoce sulblockchain e, soprattutto, una comunità solida e dedicata. Insieme, questi elementi costituiscono la pietra angolare del successo nel dinamico mondo delle criptovalute”.

Vugar Usi Zade, COO di Bitget:BeInCrypto

Altre bandiere verdi specifiche per i prezzi includono:

- Meccanismi robusti per gestire la volatilità dei prezzi, includendo l’analisi del sentiment di mercato, il monitoraggio sulblockchain, l’approvvigionamento di liquidità e l’incoraggiamento degli scambi tramite coppie di stablecoin.

- Prezzo del token competitivo se confrontato con quello dei peers

- proiezioni pratiche dei token

- Un portafoglio ordini equilibrato, che potrebbe indicare una stabilità dei prezzi in arrivo.

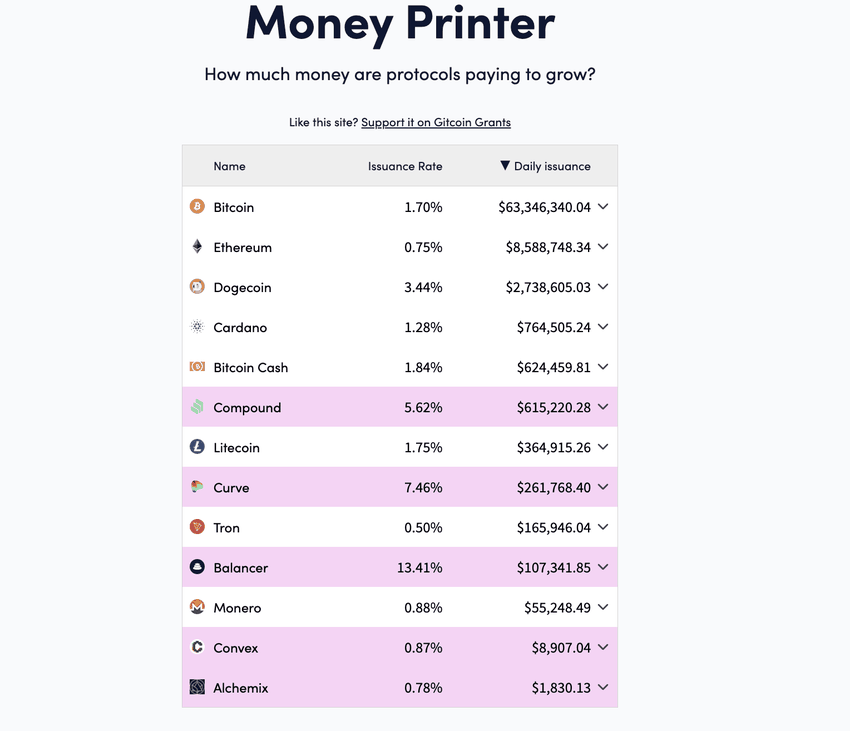

Meccanismo di emissione

Come il fiat, anche le criptovalute seguono i principi dell’inflazione e della deflazione. Per questo motivo è necessario verificare a fondo la tokenomics per saperne di più sui meccanismi di emissione. Ad esempio, il Bitcoin ha un’offerta fissa. Fino a quando non viene raggiunto tale limite, l’asset è moderatamente inflazionistico.

Alcune criptovalute, includendo SHIB della casa di Shiba Inu, hanno meccanismi di bruciore predefiniti basati su smart contract per ridurre l’offerta di token e persino promuovere l’apprezzamento del valore. Similmente, BNB di Binance ha un’offerta fissa di 200 milioni di token e un tasso di bruciamento costante che mira a ridurre l’emissione.

L’offerta di token o l’adeguamento del tasso di inflazione dei token dovrebbe sempre essere una decisione decentralizzata basata sull’amministrazione e non dovrebbe basarsi sui capricci dei membri del team.

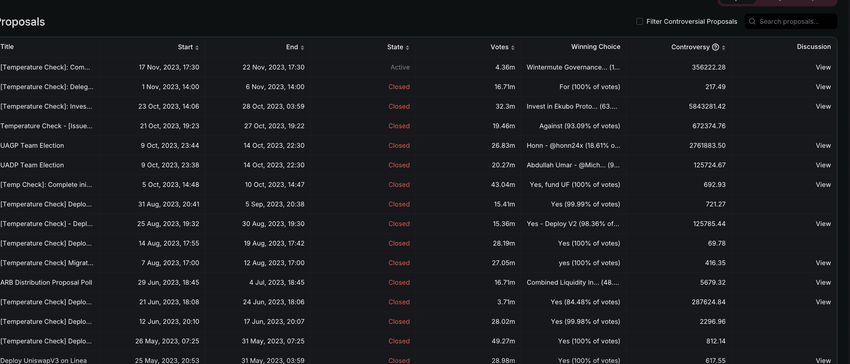

Amministrazione

Un altro elemento cruciale dell’emissione di token, che comprende anche l’utilità, è l’aspetto dell’amministrazione del token. Se un token vanta capacità di amministrazione, per quanto riguarda un progetto crittografico, deve aderire alle seguenti linee guida:

- Linee guida chiare e accessibili per l’esercizio dei diritti di amministrazione.

- Requisito minimo di possesso di token predefinito per la qualificazione, che non dovrebbe essere né troppo basso né troppo alto

- Dimostrazione chiara del processo di voto e dell’implementazione dei risultati

- Se il progetto ha un set separato di token di amministrazione, la distribuzione del team dovrebbe essere ridotta al minimo.

Esempi di progetti con solide strutture di amministrazione sono MakerDAO, alimentato dalla criptovaluta MKR, e il progetto Compound, guidato da COMP.

Anche Uniswap ha una solida struttura di amministrazione con un elenco di proposte e sfide elencate chiaramente in questo snap:

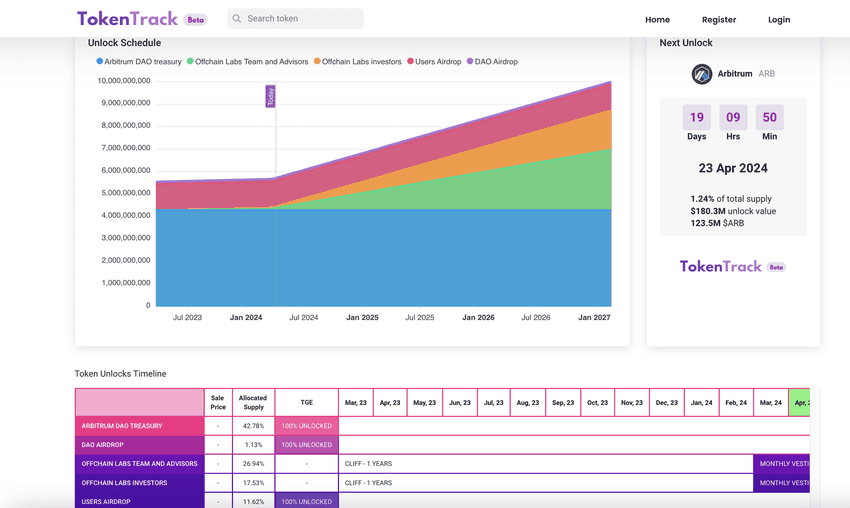

Come esaminare i progetti di truffa utilizzando le analisi di vesting e cliff

Un altro elemento cruciale, o meglio un sottoparametro della discussione sulla tokenomics, è l’elemento del vesting e del cliff. Questi elementi determinano la velocità con cui il team può vendere i token del progetto e l’aggressività della strategia di sblocco dei token al momento del rilascio.

Una grande indicazione dell’impegno a lungo termine del progetto deve essere rappresentata da cliff moderati o lunghi seguiti da lunghi periodi di vesting, in cui gli svendi sono costanti e non minacciano il prezzo. Questi elementi, se presenti, dimostrano l’avversione al pump-and-dump.

Uno degli esempi principali è Arbitrum (ARB), un progetto che vanta un cliff di un anno seguito da un periodo di maturazione costante di tre anni. Alcuni progetti potrebbero non avere un cliff ma una percentuale di maturazione costante, ad esempio l’1,25% mensile di Illuvium tra marzo 2022 e marzo 2023.

La mancanza di informazioni sui piani di maturazione può essere un avviso di truffa. Nella maggior parte dei casi, i token ingannevoli che conducono a un’operazione di “rug pulling” non offrono alcuna chiarezza in merito al cliff o alla tempistica di maturazione.

Inoltre, gli insegnamenti tratti dai fallimenti delle criptovalute, come quello dell’ecosistema Terra-Luna, dimostrano che gli equilibri algoritmici di vasta portata e i peg destinati a creare un equilibrio artificiale tra domanda e offerta sono soggetti a rischi enormi.

Come verificare i progetti di truffa utilizzando l’analisi dei concorrenti

Un progetto può avere buone intenzioni. Tuttavia, potrebbe non avere successo se il prodotto è abbastanza buono da battere la concorrenza. Per capire meglio come adottare un approccio specifico per i concorrenti, cercate questi elementi:

- Il progetto ha almeno la stessa serie di prodotti e servizi offerti dai concorrenti, più altri.

- Fattori distintivi chiari e unici

- Verificate se il team possiede brevetti, almeno due, o qualsiasi proprietà intellettuale

Uno dei progetti con un brevetto a suo nome è Unstoppable Domains, un fornitore di domini specifici per la blockchain.

Anche i fornitori di pagamenti e le soluzioni devono tenere sotto controllo la credibilità di un token o di un progetto prima di inserirlo nella loro piattaforma. Non si vuole pagare token truffaldini ai commercianti tramite i fornitori di pagamenti, e anche i proprietari di negozi dovrebbero voler trattare solo con criptovalute legittime per evitare di essere fregati o peggio.

BeInCrypto ha parlato con Aharon Miller, COO di Oobit – una soluzione di pagamento con cripto. Abbiamo chiesto ad Aharon quale tipo di processo di due diligence Oobit, o qualsiasi altro fornitore di servizi di pagamento, dovrebbe seguire in un mondo in cui i token truffa sono la nuova normalità. Ecco cosa ha detto Aharon in esclusiva a BeInCrypto.

“Oobit è molto esclusivo per quanto riguarda i token che supporta. Stiamo cercando di aggiungerne solo una decina all’anno. Questi token devono avere un’adeguata liquidità e una forte comunità alle spalle con una comprovata esperienza. Adottiamo misure di due diligence approfondite per garantire che solo token affidabili e legittimi siano presenti su Oobit.

Attualmente, la nostra app supporta una selezione curata delle principali criptovalute, includendo BTC, ETH, USDT, USDC, BCH e la nostra ultima aggiunta, VET. Ogni token viene sottoposto a una rigorosa verifica in base agli standard normativi e a una valutazione della storia e della credibilità della società emittente.

I nostri criteri di selezione danno priorità ai token con un’utilità reale, in linea con la nostra missione di potenziare gli utenti nelle loro transazioni quotidiane. Prendiamo ad esempio la nostra recente integrazione di VET nella funzione Tap & Pay di Oobit, che consente agli utenti di utilizzare VET per le transazioni quotidiane.

Aharon Miller, COO e co-fondatore di Oobit: BeInCrypto

Come verificare i progetti di truffa utilizzando l’analisi sulblockchain

Sebbene la nostra struttura copra la maggior parte dei problemi di tracciamento dei progetti, avere esperienza con gli strumenti sulblockchain può essere utile per identificare la legittimità di un progetto di criptovaluta. In particolare, anche i CEX, i fornitori di pagamenti e gli angel investor tengono traccia dei dati sulblockchain per prendere decisioni in merito all’inserimento, all’integrazione e all’investimento.

Ecco alcune metriche che possono essere utili:

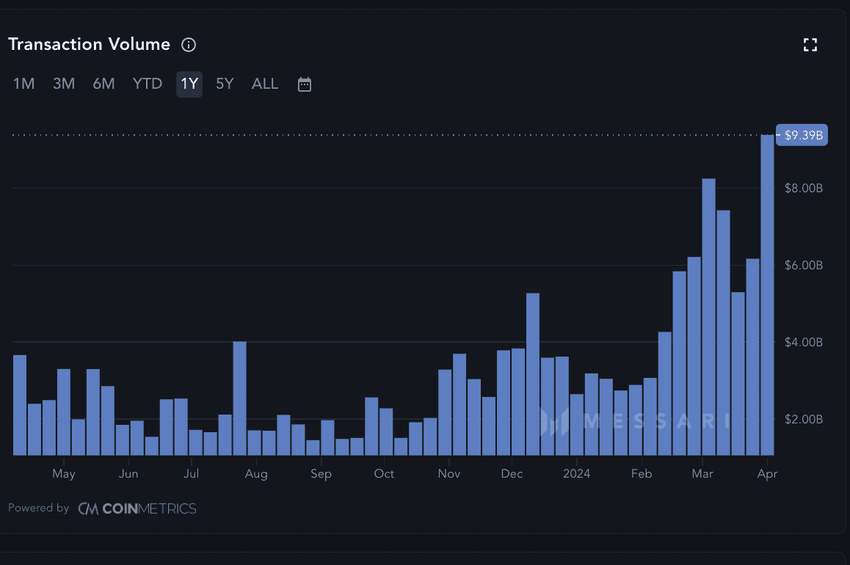

Volume delle transazioni e modelli di distribuzione dei token.

Il trucco consiste nel controllare il volume delle transazioni associate a un token appena quotato e vedere se ci sono impennate anomale da tenere in considerazione senza driver sentimentali, come gli eventi di cronaca. Questo potrebbe anche indicare scenari di scambiare denaro. Inoltre, se si approfondisce l’analisi, si può anche individuare il modello di distribuzione dei token.

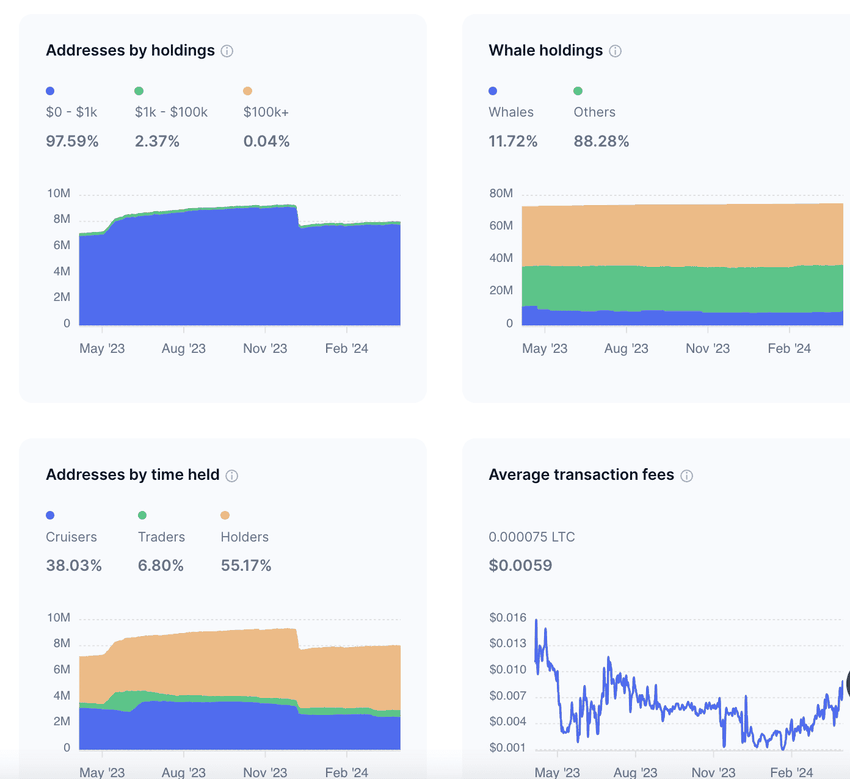

Se un piccolo numero di indirizzi detiene la maggior parte dei token del progetto, le cose possono andare male molto rapidamente.

Come verificare i progetti truffaldini controllando il comportamento dei “Titolari

Come già detto, una maggiore concentrazione di token del progetto su pochi indirizzi può essere un segnale di allarme. Tuttavia, è possibile utilizzare l’interfaccia God mode di Nansen per verificare il comportamento di questi indirizzi. A meno che non ci sia un airdrop che precede la quotazione dei token, gli svendimenti massicci o i movimenti verso le piattaformadiscambio possono far pensare a un’attività losca.

Analisi del contratto intelligente

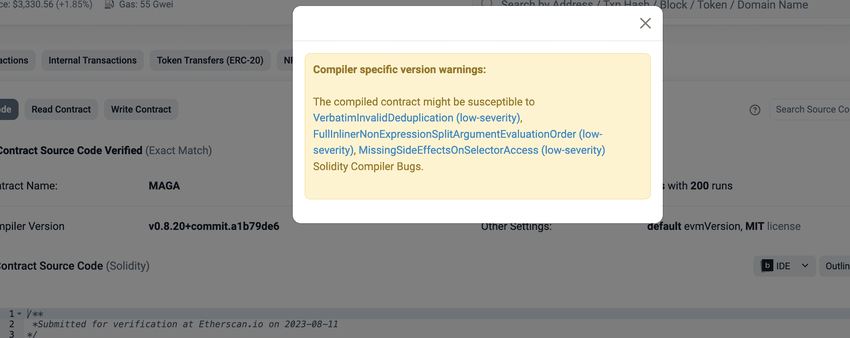

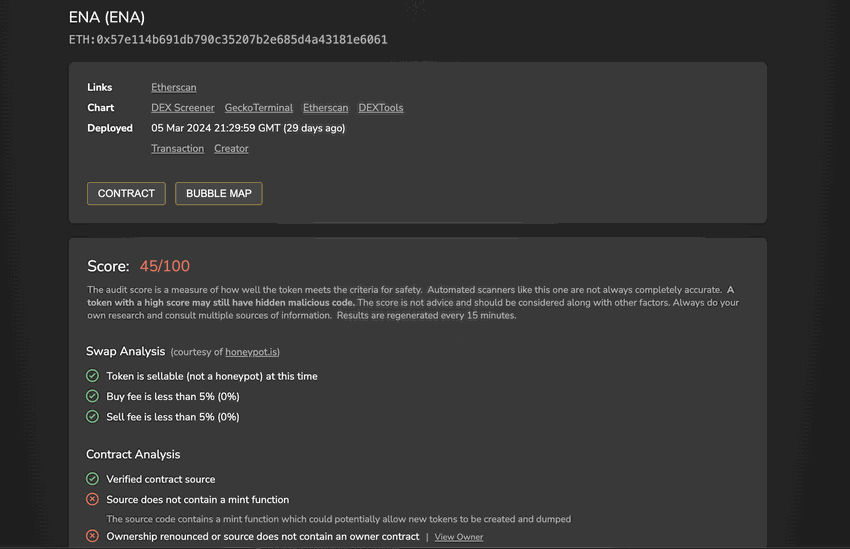

Un’analisi più approfondita del contratto smart di un progetto, o meglio dell’indirizzo del contratto, dice molto sulla sua credibilità. Potete trovare queste informazioni su siti come DappRadar. Questo vi permette di individuare bandiere rosse come capacità di mining illimitate, trigger oscuri associati al mining di token e altro ancora. Se si notano segnali di avviso relativi al codice, è meglio stare alla larga.

Salute della rete

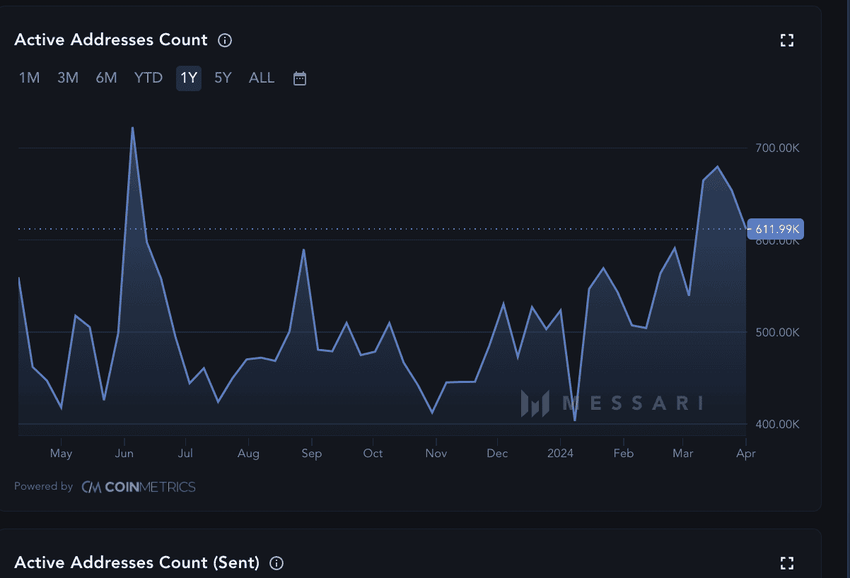

Se un progetto è in circolazione da un po’ di tempo, è necessario tenere traccia della sua salute e delle metriche di crescita, includendo gli indirizzi attivi, le interazioni con gli smart contract e altri dati che possono mostrare la solidità delle tendenze.

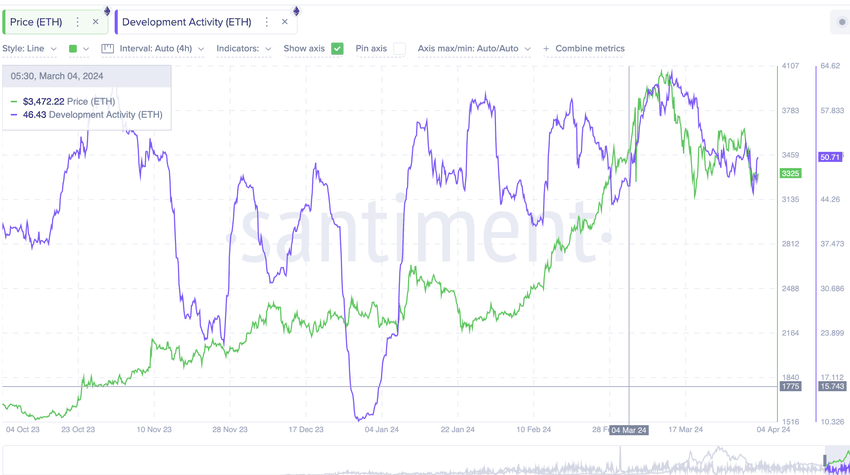

Attività degli sviluppatori

Se il progetto riguardoa ha una base di sviluppatori, come rivelato durante il lancio, è possibile tenere traccia dei commit di codice su GitHub, dell’attività degli sviluppatori sulblockchain e di altre metriche. Qualsiasi impennata nell’attività degli sviluppatori è una buona notizia, ma bisogna diffidare dei cali improvvisi.

Modelli di scambio

Infine, se siete trader, può essere utile monitorare lo spread – la differenza tra i prezzi bid e ask – seguito dalla profondità del book di ordini e da altre informazioni. In alcuni casi di intensa volatilità del mercato, soprattutto in prossimità di eventi come il dimezzamento del Bitcoin, gli sguardi multipli al portafoglio ordini possono rappresentare degli avvisi di truffa.

Queste sono solo alcune delle metriche che potreste considerare di monitorare.

Come funzionano i token truffa?

Ora che conosciamo le metriche chiave sulblockchain per tracciare i progetti di truffa, è importante capire rapidamente come funzionano effettivamente i token truffa. Questo vi permetterà di utilizzare meglio le metriche sulblockchain.

I token truffa iniziano per lo più con ICO fraudolente. Anche se l’ICO va bene, sono comuni i problemi legati a truffe di uscita, a rotture di scatole e a una cattiva gestione finanziaria.

Tutto ciò può portare a perdite per gli investitori. Tuttavia, le metriche sulblockchain possono aiutare. Ecco come:

- Tracciare il volume delle transazioni e allinearlo al prezzo dei token. Le impennate con un valore basso potrebbero essere indicative di una frode sui token.

- I token ingannevoli sono quelli con portafogli whale e afflussi molto elevati specifici per il piattaformadiscambio. Questo aspetto deve essere monitorato.

- Se la partecipazione attiva – sotto forma di indirizzi attivi o nuovi – diminuisce mentre il prezzo aumenta, si potrebbe essere di fronte a un token presumibilmente truffaldino.

- Un token truffa o un token ICO ingannevole potrebbe essere quello che improvvisamente registra un massiccio utilizzo di gas per un particolare contratto. Diventa quindi necessario un approfondimento del contratto.

Trucchi rapidi per i neofiti: Come esaminare rapidamente i progetti di truffa

I token truffa non riguardano solo il team del progetto che scappa con i fondi degli investitori. Nella maggior parte dei casi, si tratta di ICO fraudolente, insolvenze di criptovalute in cui piattaformadiscambio e altri enti chiudono le loro attività, fallimenti di criptovalute come l’implosione di FTX e progetti che si rimangiano le promesse a causa di problemi normativi.

Suggerimenti per verificare ed evitare di essere truffati

Se siete dei neofiti della criptovaluta e non capite tutti i punti associati alla struttura e come esaminare i progetti di truffa, ecco una serie di passi che potete seguire per il momento:

- Analizzate il whitepaper e verificate se c’è molto gergo tecnico o meno. Copiate e incollate le sezioni su uno strumento di rilevamento del plagio e verificate se il team si è davvero impegnato o se ha copiato degli elementi.

- Esaminare il codice su GitHub utilizzando ChatGPT o altri strumenti basati sull’intelligenza artificiale.

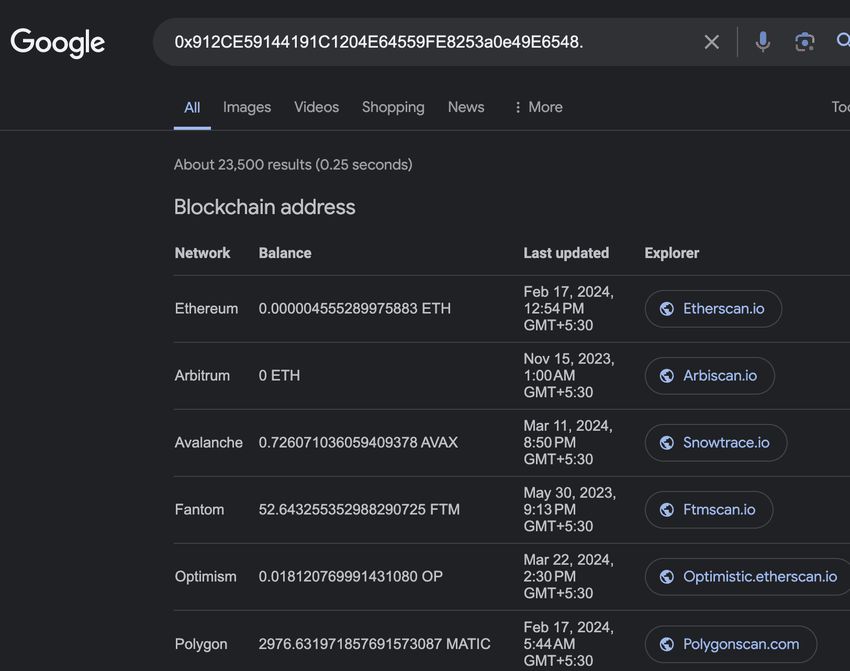

- Esaminate l’indirizzo del portafoglio di un progetto cercando lo stesso con la console di Google. Se l’indirizzo pubblico non restituisce alcun dato, potrebbe trattarsi di una possibile frode di token.

- Analizzate attentamente i manici dei social media del progetto, includendo X, e verificate la qualità dei follower. Se vedete dei bot, potreste trovarvi di fronte a delle bandiere rosse.

- Se il progetto ha lanciato il token qualche tempo fa, controllate quanti DEX scambia. Se c’è visibilità sulle CEX, è più probabile che il token sia legittimo, poiché le CEX seguono una serie di controlli più severi.

- Controllate la criptovaluta che state esaminando su un token explorer come DappRadar, aprite la serie di contratti e verificate eventuali avvisi. In questo modo è facile evitare le truffe di criptovalute.

I neofiti della criptovaluta possono anche tenere traccia di maniglie X come quelle di Coffeezilla e Zach XBT per ottenere informazioni proattive sulle truffe in criptovaluta.

Truffe comuni in criptovaluta

Ecco alcune delle principali truffe di criptovalute spesso condotte dai proprietari dei progetti. Si noti che, oltre a questi schemi elencati, l’ecosistema soffre anche di hack e pratiche scorrette standard condotte da individui e gruppi che mirano a portafogli di criptovalute ignari.

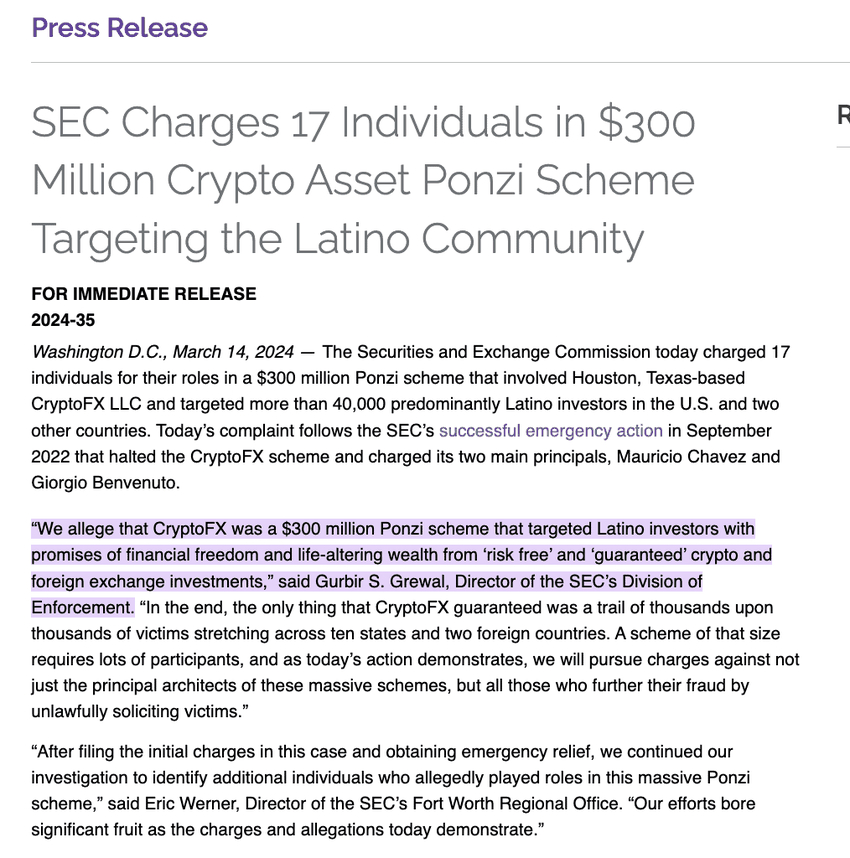

Schemi Ponzi

Queste esche guidate da team sono mascherate da programmi di investimento ad alto rendimento o HYIP e vengono vendute agli investitori come schemi di profitto 10x. Questi progetti sono spesso caratterizzati da un’eccessiva commercializzazione su canali come Telegram e X, con l’attenzione rivolta principalmente alle impennate dei prezzi previste.

Siti web falsi

In questo caso i truffatori creano siti web falsi e token ingannevoli per adescare gli utenti. L’idea è quella di imitare progetti legittimi. Verificate sempre i link tramite i link ufficiali, che sono disponibili su piattaforme come CoinMarketCap.

Furto di token

Il furto di token avviene se si interagisce con siti web, portafogli o smart contract falsi. Dall’hacking standard al phishing, persone senza scrupoli impiegano per lo più strategie di furto di token per impossessarsi dei vostri token legittimi.

Spoofing dei token

Lo spoofing consiste nella creazione di una versione falsa di un progetto di criptovaluta legittimo, di cui vengono imitati la maggior parte dei tratti, l’interfaccia utente e altri elementi. Poiché i token contraffatti o truffaldini possono facilmente arrivare a un DEX, gli investitori che non hanno fatto le dovute verifiche potrebbero acquistarli al posto della criptovaluta legittima.

Un rapido thread sullo spoofing:

È possibile utilizzare i token sniffer per tenere a bada problemi come il token spoofing. Se il token è elencato su un aggregatore di token con un indirizzo di contratto rivelato, potete inserire l’indirizzo del conto nello sniffer per ottenere i dettagli.

Oltre a questi attacchi, dovreste tenere d’occhio anche le truffe, gli schemi di pump-and-dump e le ICO fraudolente.

In particolare, se si cade vittima di una truffa, i tentativi di recupero dei fondi sono spesso inutili e richiedono quasi sempre un’azione legale. Pertanto, si consiglia di seguire alla lettera questa struttura e di stare al passo con i diversi rischi che ancora caratterizzano il settore delle criptovalute.

Avete identificato una truffa: E poi?

Anche se è consigliabile affidarsi a piattaformadiscambio affidabili per l’acquisto di nuovi token – in particolare i CEX per la loro rigorosa attenzione alla legittimità – seguire la nostra struttura dettagliata sui progetti di truffa può immunizzarvi contro le truffe, le truffe di uscita e altro ancora. Se l’uso della struttura vi permette di individuare alcuni progetti loschi e segnali di avviso di truffa, è vostra responsabilità riportarli alle autorità di regolamentazione riguardoa per proteggere altri utenti ignari.

Domande frequenti

How do you find a crypto coin is real or fake?

How do scam airdrops work?

How do you check if a token is locked?

Come verificare i progetti di truffa usando la salute degli smart contract? Etherscan