Fattori interni positivi come gli ETF e i DAT non riescono a spiegare completamente perché i capitali hanno continuato a uscire dal mercato dalla metà dello scorso anno. La correlazione tra Bitcoin e le azioni software USA offre una nuova prospettiva.

Dati recenti mettono in evidenza come il credito privato abbia preso il sopravvento sul mercato crypto.

Una forte correlazione tra Bitcoin e le azioni software USA

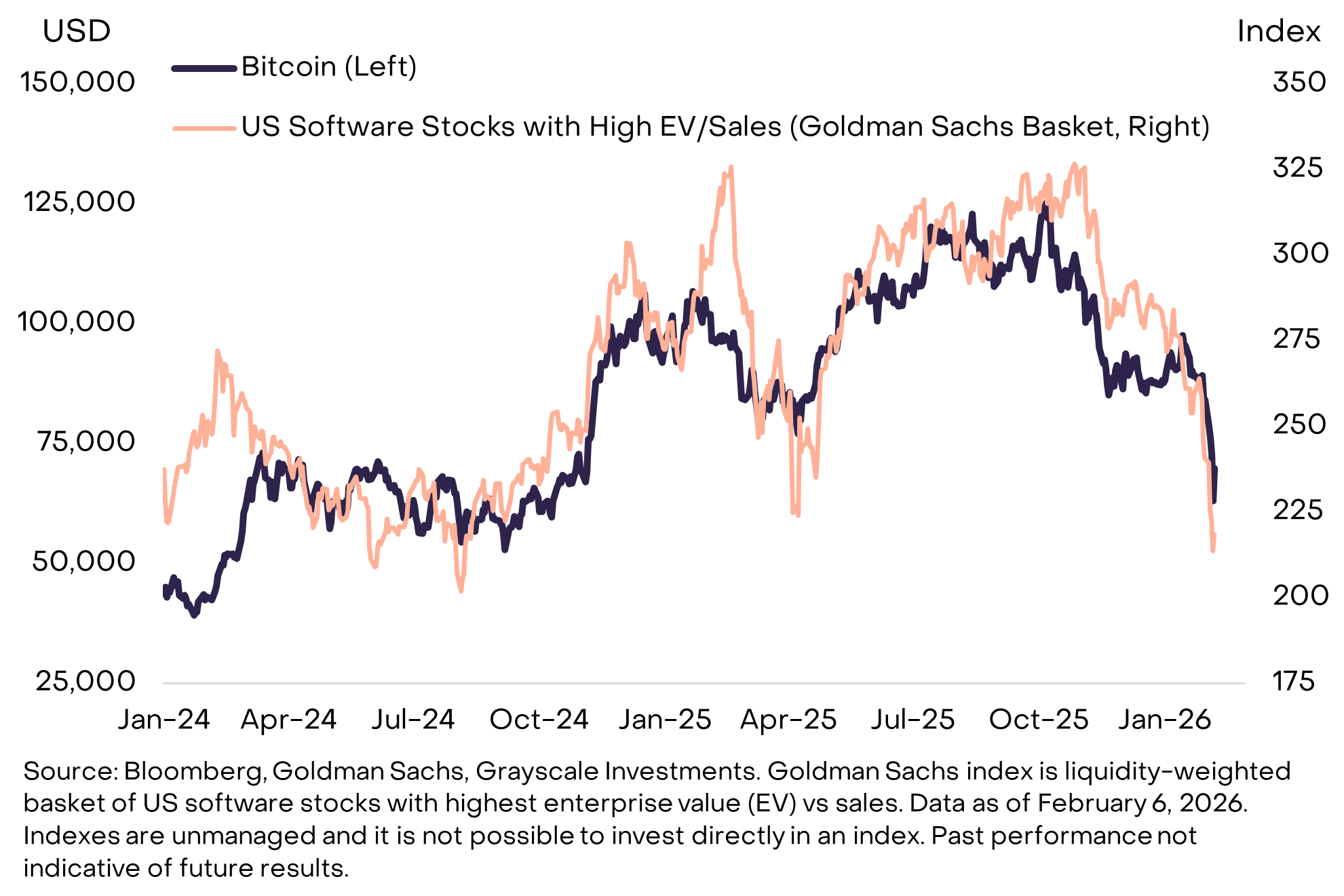

Secondo un report di Grayscale, i recenti movimenti del prezzo di Bitcoin hanno seguito da vicino le performance delle azioni software a forte crescita. Questo comportamento mostra che BTC viene scambiato più come un asset di crescita che come “oro digitale”.

Il grafico di Grayscale mostra una stretta sincronia tra le azioni software USA e Bitcoin dall’inizio del 2024 ad oggi. Questa correlazione suggerisce che le stesse forze sottostanti abbiano guidato entrambi i mercati negli ultimi due anni.

“Il fatto che Bitcoin si sia mosso di pari passo con le azioni software durante il recente calo suggerisce che il drawdown sia stato probabilmente legato a un ampio de-risking dei portafogli orientati alla crescita, piuttosto che a problemi esclusivi del settore crypto,” ha spiegato in dettaglio Grayscale.

Individuare questo elemento comune aiuta a spiegare il recente calo delle crypto e permette una valutazione più chiara del potenziale di ripresa.

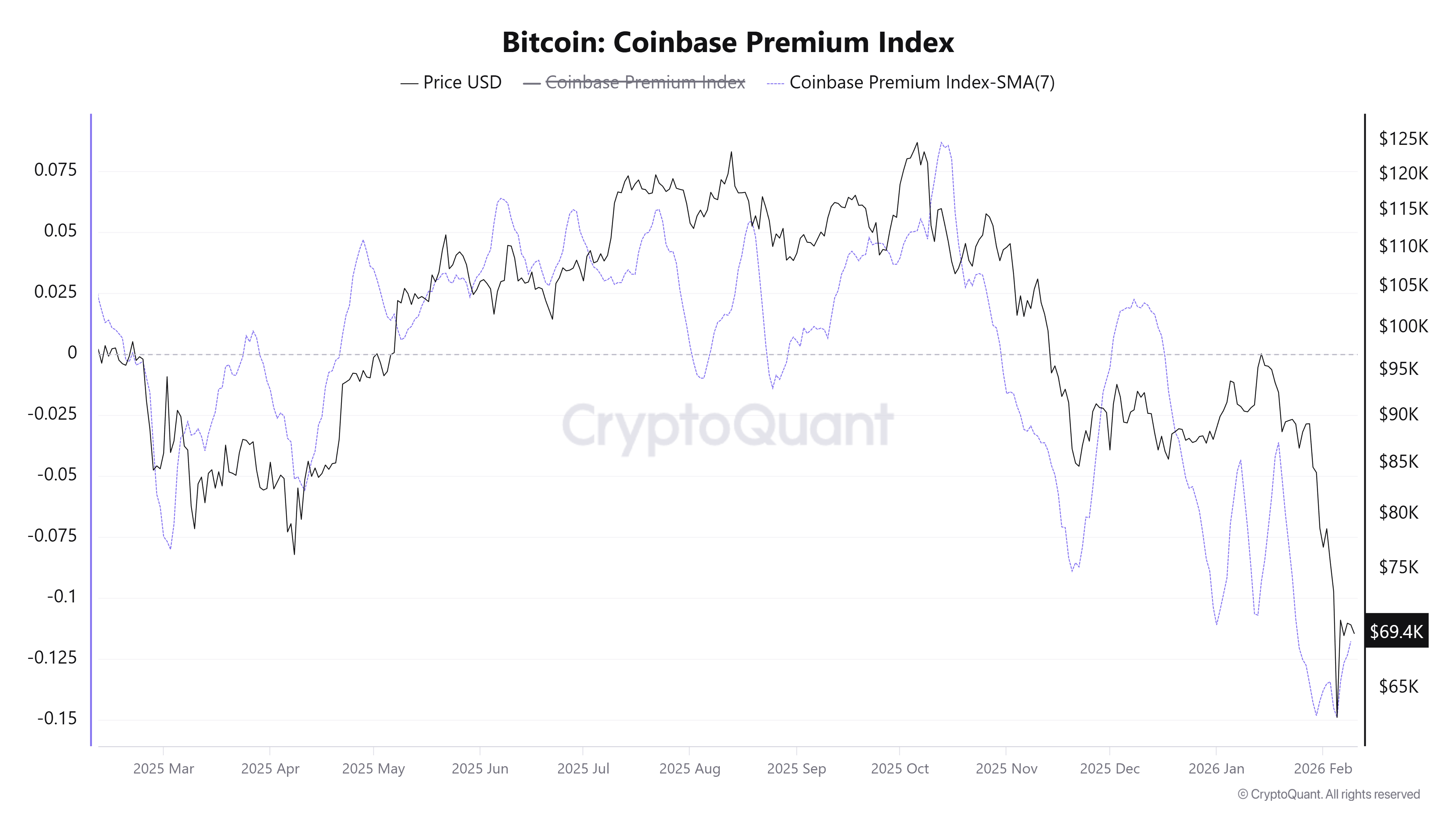

Grayscale attribuisce la principale pressione di vendita agli investitori statunitensi. Questa tendenza appare evidente nel fatto che Bitcoin viene scambiato a sconto su Coinbase rispetto a Binance.

Inoltre, gli ETP su Bitcoin quotati negli Stati Uniti hanno registrato deflussi netti di circa 318 milioni di dollari dall’inizio di febbraio. Tali deflussi hanno esercitato ulteriore pressione sui prezzi.

Perché il credito privato è al centro della questione

Altri report evidenziano una causa più profonda. L’industria del credito privato da 3.000 miliardi di dollari si trova ora ad affrontare nuovi rischi derivanti dallo sviluppo dell’AI.

Credito privato si riferisce a prestiti non bancari. Grandi fondi come Blue Owl (OWL), Ares (ARES), Apollo (APO), KKR e TPG di solito gestiscono questi finanziamenti.

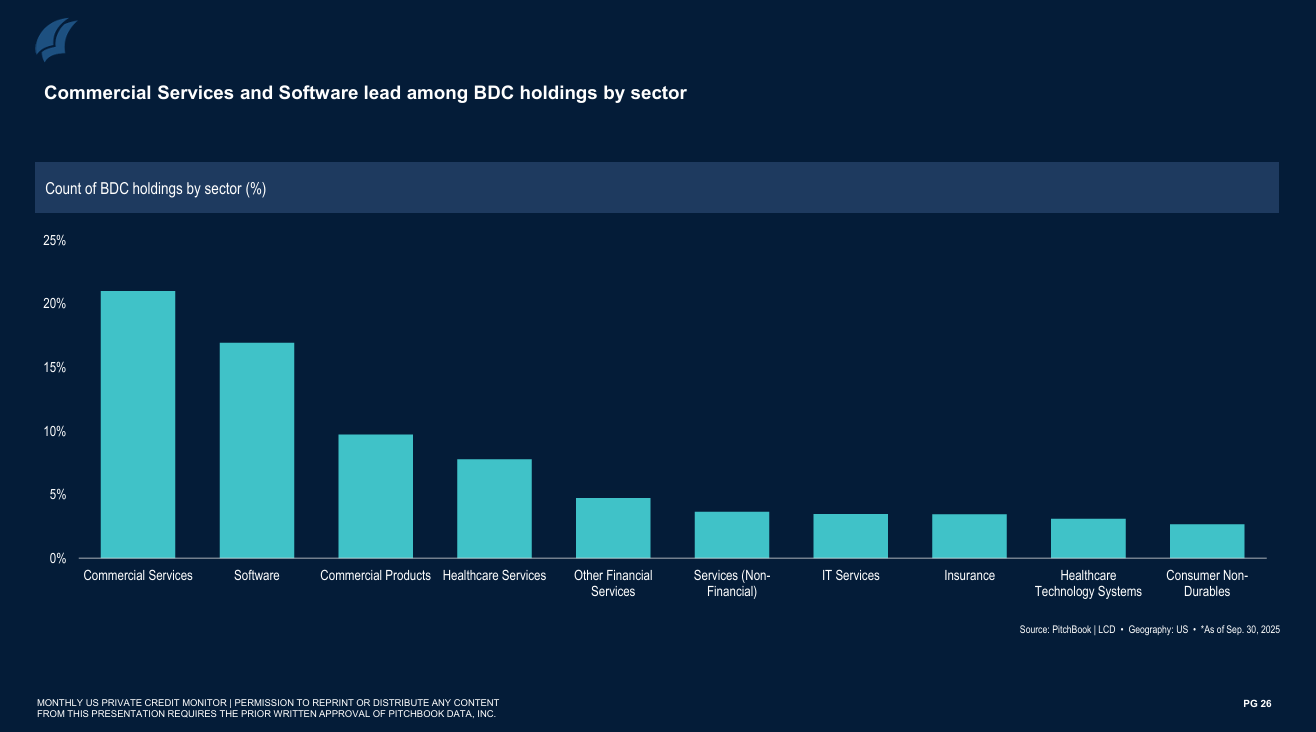

Questi fondi prestano a società private o aziende con elevati fabbisogni di capitale, spesso a tassi d’interesse più alti rispetto alle banche. Il settore software rappresenta una quota significativa di questi prestiti. Secondo i dati PitchBook, il software incide per circa 17% degli investimenti BDC per numero di operazioni, secondo solo ai servizi commerciali.

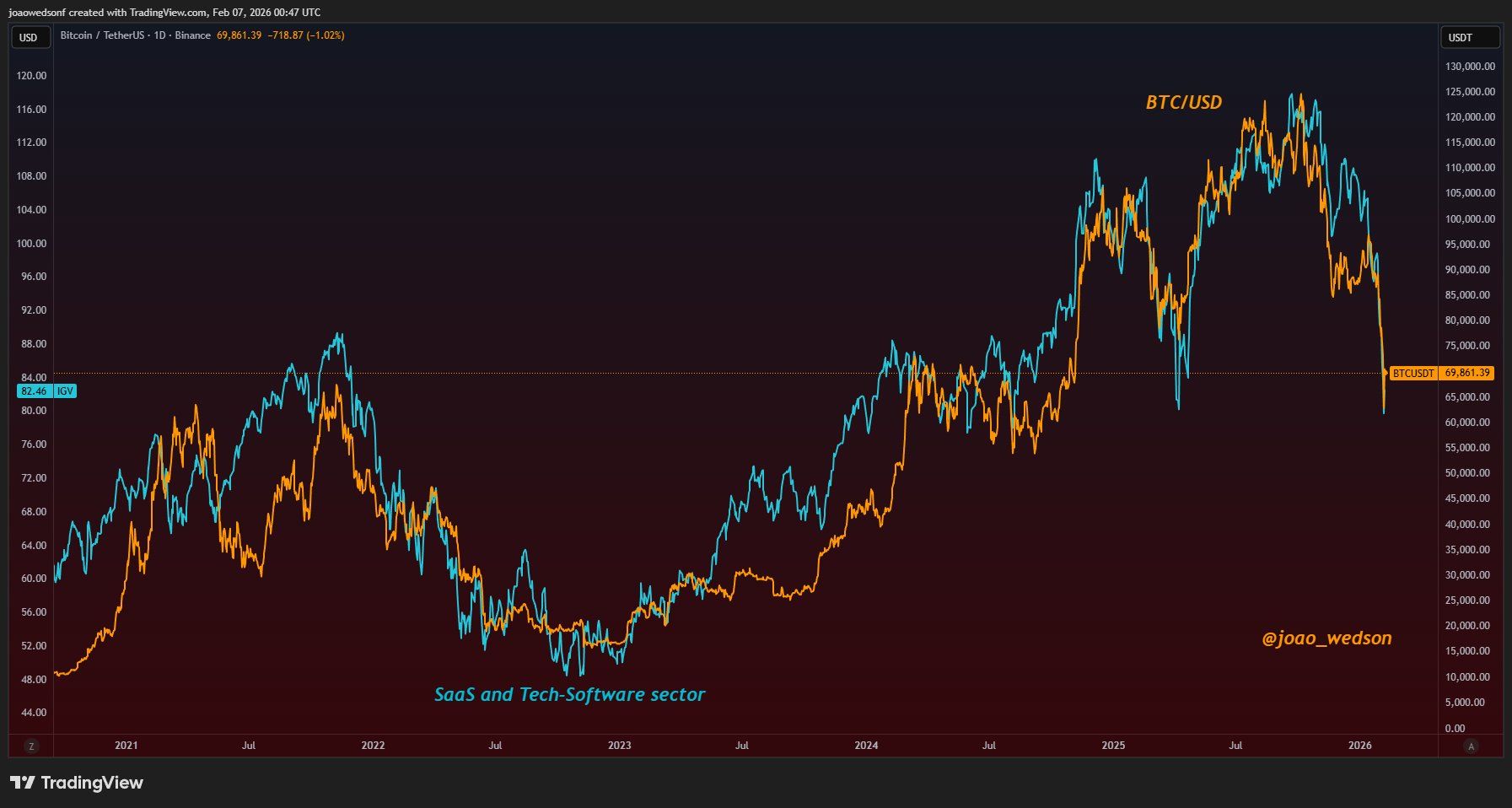

I dati indicano anche che la correlazione tra le azioni software e Bitcoin si mantiene da oltre cinque anni. Questo schema non è nuovo. Rafforza l’idea che i flussi del credito privato abbiano influenzato in modo sostanziale il mercato crypto. I fondi sembrano trattare Bitcoin e le altcoin come se fossero aziende software.

“BTC si comporta come un asset tecnologico ad alta beta, guidato da liquidità, aspettative di crescita e cicli di valutazione all’interno del settore software. È così che il capitale intelligente vede veramente Bitcoin. Questo significa anche che il settore AI ha punti di conflitto diretti con Bitcoin, cosa di cui molto pochi stanno parlando,” ha commentato Joao Wedson, fondatore di Alphractal.

Le preoccupazioni riguardo l’AI sono aumentate. Modelli come Claude Opus 4.6 di Anthropic e strumenti di coding automatizzati potrebbero sostituire o ridurre la domanda per il software tradizionale. Gli investitori temono che le aziende di software possano perdere clienti. I ricavi ricorrenti potrebbero diminuire. Potrebbero seguire insolvenze sui prestiti.

UBS ha avvertito che i tassi di default sul credito privato negli Stati Uniti potrebbero salire fino al 13%.

“È ancora troppo presto per dire quando esattamente la disruption dell’AI avrà un impatto su larga scala, ma crediamo che la tendenza sia destinata ad accelerare quest’anno,” hanno spiegato in dettaglio gli strategist di UBS .

Quando il credito privato entra in crisi, le condizioni per l’accesso al capitale si irrigidiscono. Vengono ridotti i nuovi prestiti, richiesto il rimborso anticipato o venduti gli asset. Queste azioni danneggiano la performance delle azioni software e si riflettono anche sul mercato crypto.

Dan, Head of Research di Coinbureau, una società di formazione crypto, sostiene che la pressione sul credito privato sia presente già da metà 2025. Questo stress spiega perché BTC abbia iniziato a decouplarsi dalla liquidità in quel periodo.

“Bitcoin ha una forte correlazione con le azioni delle aziende software, ma qual è la causa condivisa? È il credito privato, molto esposto sia nel settore crypto che in quello software, e che è sotto pressione da metà 2025. Ecco perché BTC si è decouplato dalla liquidità a metà 2025,” ha spiegato in dettaglio Dan .

Queste opinioni degli analisti chiariscono un fattore che molti investitori potrebbero aver trascurato. Questo elemento ha pesato sul mercato crypto negli ultimi mesi. Inoltre, mette in evidenza un rischio più ampio associato ai default sul credito privato e offre una prospettiva alternativa su come i progressi nell’AI potrebbero influenzare negativamente il mercato crypto.