Benvenuto al US Crypto News Morning Briefing—il tuo riepilogo essenziale delle novità più importanti sulle crypto per la giornata che sta per iniziare.

Prendi un caffè e allontanati un attimo dai grafici dei prezzi di oggi. Sotto il rumore di fondo, alcuni analisti credono che il recente calo di Bitcoin potrebbe raccontare una storia molto diversa—non di crollo, ma di come il mercato stesso stia cambiando.

Notizie crypto del giorno: Bernstein mantiene la previsione di BTC a 150.000 dollari

Il recente ribasso di Bitcoin può sembrare familiare agli analisti crypto, ma gli esperti della società di ricerca e intermediazione Bernstein sostengono che questo ciclo sia fondamentalmente diverso rispetto alle precedenti fasi di calo.

In una recente nota ai clienti, l’azienda ha descritto il contesto attuale come “la più debole bear case di Bitcoin della sua storia”. A loro avviso, il calo riflette una crisi di fiducia più che un danno strutturale all’ecosistema.

Gli analisti, guidati da Gautam Chhugani, hanno ribadito un target di prezzo per Bitcoin a 150.000 dollari entro la fine del 2026, citando:

- adozione istituzionale in continuo aumento

- espansione dell’infrastruttura degli ETF

- aspettative di miglioramento delle condizioni di liquidità a livello globale

Un bear market senza crisi

Storicamente, le bear market di Bitcoin sono state scatenate da fallimenti sistemici, leva nascosta o gravi bancarotte. Episodi come i crolli di grandi aziende crypto nei cicli precedenti hanno messo in luce fragilità strutturali e dato avvio a liquidazioni a catena.

Secondo Bernstein, nessuno di questi fattori è presente oggi. Gli analisti hanno sottolineato che non ci sono stati gravi fallimenti di exchange, né uno stress diffuso sui bilanci o crisi sistemiche nel settore crypto, anche se il sentiment si è deteriorato.

“Quello che stiamo vivendo è la bear case più debole per Bitcoin della sua storia”, hanno scritto gli analisti, aggiungendo che il recente sell-off riflette un calo di fiducia più che problemi alla struttura di base di Bitcoin.

Hanno inoltre evidenziato una forte presenza istituzionale a sostegno del mercato, tra cui l’adozione degli ETF su Bitcoin spot, una crescente partecipazione dei tesorieri aziendali e il coinvolgimento continuativo dei principali gestori patrimoniali.

Secondo la società, questi elementi segnano una netta differenza rispetto ai precedenti cicli caratterizzati dalla speculazione retail e da un’infrastruttura fragile.

Nell’opinione degli analisti, la narrativa di mercato attuale è influenzata più dal sentiment che dai fondamentali.

“Non è esploso nulla, nessuno scheletro uscirà dall’armadio,” hanno scritto, sostenendo che le preoccupazioni che vanno dalla concorrenza dell’AI ai rischi del quantum computing abbiano creato un calo guidato dalla percezione, più che un vero cambiamento del valore di fondo di Bitcoin.

Le pressioni macroeconomiche causano una debolezza relativa

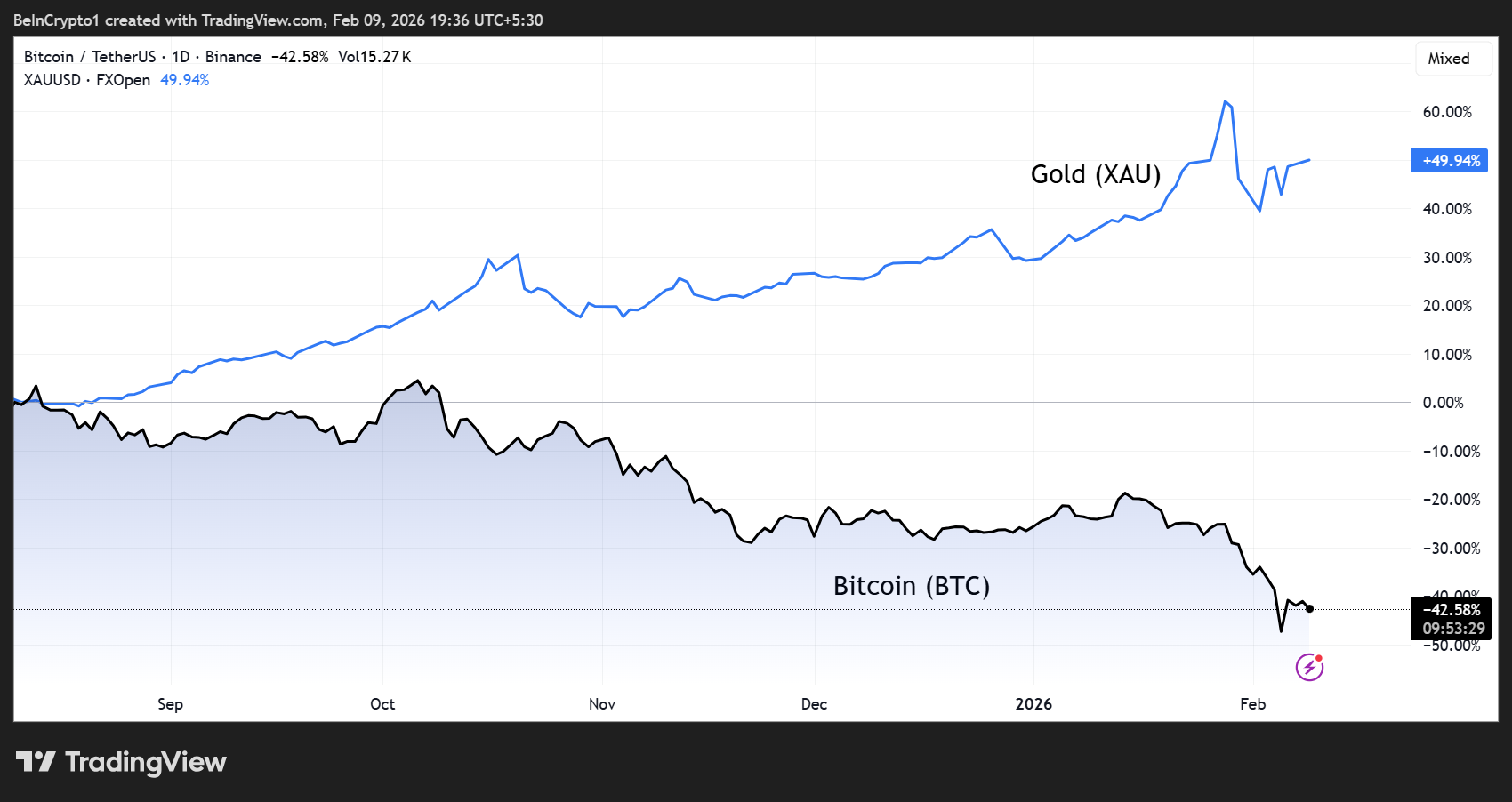

Bernstein ha anche affrontato le preoccupazioni legate alla recente sottoperformance di Bitcoin rispetto all’oro durante periodi di stress macroeconomico.

Gli analisti sostengono che questa divergenza riflette il fatto che Bitcoin si comporti ancora da asset di rischio sensibile alla liquidità, piuttosto che da bene rifugio maturo.

Tassi di interesse elevati e condizioni finanziarie più rigide hanno concentrato i flussi di capitale su asset difensivi come l’oro e settori a forte crescita come quello dell’AI.

Al contrario, Bitcoin resta sensibile alle variazioni di liquidità globale, il che significa che la sua ripresa potrebbe essere strettamente legata ai cambiamenti di politica monetaria e alle condizioni finanziarie.

La società si aspetta che l’infrastruttura degli ETF su Bitcoin e i canali di raccolta di capitali aziendali giochino un ruolo importante nell’assorbire nuovo capitale quando le condizioni di liquidità si allenteranno.

I cambiamenti strutturali riducono i rischi di ribasso

Bernstein ha anche respinto le preoccupazioni riguardo le posizioni di Bitcoin con leva delle aziende e il rischio di capitolazione dei miner. Gli analisti sottolineano che i principali detentori aziendali hanno impostato le proprie passività per resistere a cali di mercato prolungati.

In un esempio citato, un grande detentore aziendale, Strategy, si troverebbe a dover ristrutturare il proprio bilancio solo se Bitcoin scendesse a circa 8.000 dollari e vi restasse per diversi anni.

Nel frattempo, i miner hanno diversificato sempre di più le loro fonti di reddito, ad esempio riallocando la capacità energetica per soddisfare la domanda dei data center dell’AI. Questa tendenza, secondo la società, ha ridotto la pressione sull’economia del mining e il rischio di vendite forzate durante i cali di prezzo.

Gli analisti hanno anche riconosciuto i rischi di lungo termine legati al quantum computing. Tuttavia, sostengono che tali minacce non siano un’esclusiva di Bitcoin ma riguardino tutti i sistemi digitali e finanziari critici. Secondo loro, ci si aspetta un graduale passaggio a standard resistenti al quantum computing nel tempo.

Grafico del giorno

Notizie crypto in pillole

Ecco un riassunto di altre notizie crypto dagli USA da seguire oggi:

- Il sentiment di buy-the-dip sta tornando — Fin dove può recuperare il mercato crypto?

- Il rimbalzo del 20% di Bitcoin sembra una bull trap nonostante la domanda statunitense in miglioramento — Ecco perché.

- Quattro eventi economici USA che potrebbero muovere Bitcoin questa settimana mentre i mercati monitorano la Fed.

- Perché il quantum computing non è la minaccia immediata per Bitcoin che molti pensano.

- 13,4 milioni di altcoin sono morte: ecco come la regolamentazione della SEC ha trasformato il settore crypto in un cimitero.

- Coinglass accende la guerra dei dati sulle perp DEX in mezzo al dibattito sui volumi di Hyperliquid.

- Da miliardi a 187 milioni di dollari: la frenesia di vendita delle crypto ha raggiunto il suo limite?