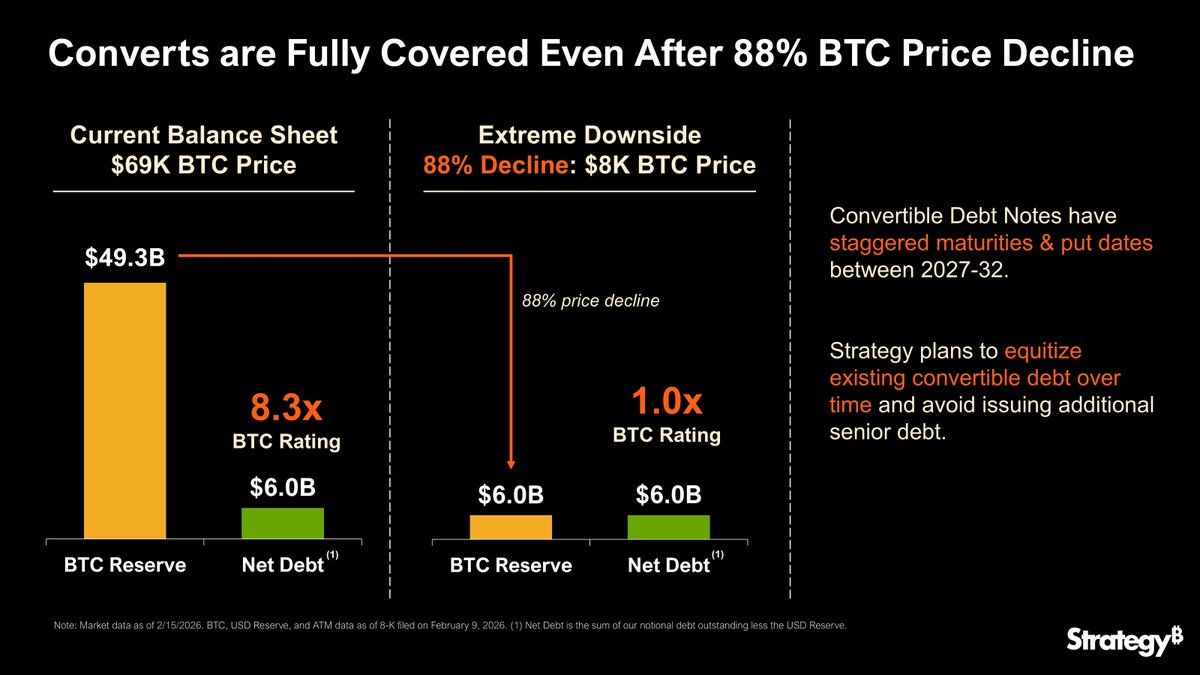

Strategy (ex MicroStrategy) oggi ha affermato di poter coprire integralmente il suo debito da 6 miliardi di dollari anche se il prezzo di Bitcoin scendesse dell’88%, fino a 8.000 dollari. Tuttavia, la questione più importante è cosa succederebbe se il prezzo di Bitcoin scendesse al di sotto di quella soglia?

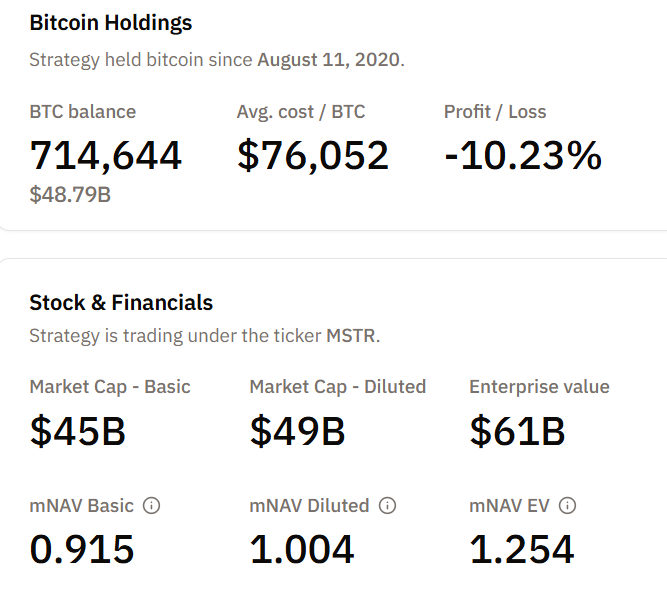

Il post dell’azienda mette in evidenza le sue riserve di Bitcoin per 49,3 miliardi di dollari (a 69.000 dollari per BTC) e le scadenze scaglionate delle note convertibili fino al 2032, strutturate per evitare una liquidazione immediata.

Strategy ribadisce cosa succede se il prezzo di Bitcoin scende a $8.000

Sono passati solo pochi giorni dalla sua call sugli utili, e Strategy ha ribadito per la seconda volta il prezzo prospettico di Bitcoin a 8.000 dollari e cosa accadrebbe all’azienda in un simile scenario.

“Strategy può resistere a un calo del prezzo di BTC fino a 8.000 dollari e avere comunque asset sufficienti a coprire completamente i nostri debiti,” ha dichiarato l’azienda.

A prima vista, l’annuncio segnala resilienza di fronte a una volatilità estrema. Tuttavia, un’analisi più approfondita rivela che 8.000 dollari possono essere più che altro un “stress floor” teorico e non una vera protezione da rischi finanziari.

A 8.000 dollari, gli asset di Strategy sono pari alle sue passività. Il patrimonio netto è tecnicamente a zero, ma l’azienda può ancora rispettare i suoi impegni di debito senza vendere Bitcoin.

“Perché 8.000 dollari?: Questo è il livello di prezzo in cui il valore totale delle riserve di Bitcoin sarebbe più o meno pari al debito netto dell’azienda. Se BTC restasse a 8.000 dollari nel lungo termine, le sue riserve non coprirebbero più gli impegni finanziari tramite liquidazione,” ha spiegato l’investitore Giannis Andreou.

Le note convertibili possono ancora essere gestite e le scadenze scaglionate concedono un margine di manovra al management. Il CEO di Strategy, Phong Le, ha recentemente sottolineato che anche un crollo del 90% di BTC si verificherebbe nell’arco di diversi anni, dando così tempo all’azienda di ristrutturarsi, emettere nuovo capitale o rifinanziare il debito.

“Nello scenario peggiore, se dovessimo assistere a un calo del 90% del prezzo di Bitcoin fino a 8.000 dollari, che è abbastanza difficile da immaginare, quello sarebbe il punto in cui la nostra riserva di BTC si eguaglierebbe al nostro debito netto e non saremmo poi in grado di rimborsare le nostre convertibili utilizzando la riserva di Bitcoin e dovremmo valutare una ristrutturazione, l’emissione di ulteriore capitale o di ulteriore debito. E ricordo: questo riguarda i prossimi cinque anni. Quindi, al momento non sono particolarmente preoccupato, anche se Bitcoin dovesse scendere,” ha detto Le.

Tuttavia, sotto questa cifra “di facciata” si nasconde una rete di pressioni finanziarie che potrebbero rapidamente intensificarsi se Bitcoin dovesse scendere ancora.

Sotto $8.000: stress da covenant e marginazione

I primi segnali di crisi emergono intorno a 7.000 dollari. I prestiti garantiti con collaterale in BTC superano i covenant LTV (Loan-to-Value ratio), innescando richieste di collaterale aggiuntivo o un rimborso parziale.

“In caso di grave crollo di mercato, le riserve di cassa si esaurirebbero rapidamente senza accesso a nuovi capitali. Il rapporto Loan-to-Value supererebbe il 140%, con passività totali superiori al valore degli asset. Il business software dell’azienda genera circa 500 milioni di dollari all’anno in ricavi, cifra insufficiente a gestire autonomamente impegni di debito significativi,” ha spiegato Capitalist Exploits.

Se i mercati fossero illiquidi, Strategy potrebbe essere costretta a vendere Bitcoin per soddisfare i creditori. Questo meccanismo riflessivo potrebbe deprimere potenzialmente ancor di più il prezzo di BTC.

A questo punto, la società è ancora tecnicamente solvibile, ma ogni vendita forzata aumenta il rischio di mercato e alimenta il pericolo di un effetto leva negativo.

L’insolvenza diventa reale a $6.000

Un ulteriore calo fino a 6.000 dollari trasforma lo scenario. Gli asset totali scendono ben al di sotto del debito complessivo e i detentori di obbligazioni non garantite rischiano con ogni probabilità delle perdite.

I possessori di azioni subirebbero un’estrema compressione dei valori, con la loro quota che si comporterebbe come una call out-of-the-money fortemente dipendente da una ripresa di BTC.

La ristrutturazione diventa probabile, anche qualora l’operatività continuasse. Il management potrebbe adottare strategie come:

- Scambi debito-equity

- Estensioni delle scadenze, oppure

- Rimodulazione parziale del debito per stabilizzare il bilancio.

Sotto $5.000, arriva la frontiera delle liquidazioni

Un ribasso sotto i 5.000 dollari rappresenta una soglia critica: i creditori garantiti potrebbero costringere alla liquidazione del collaterale. Unito a una bassa liquidità di mercato, questo scenario potrebbe generare vendite a cascata di BTC e effetti sistemici a catena.

In tale caso:

- L’equity della società verrebbe con ogni probabilità azzerata

- Il debito non garantito verrebbe duramente compromesso e

- Una ristrutturazione o una procedura fallimentare diventerebbero una reale possibilità.

“Nulla è impossibile… La liquidazione forzata diventerebbe un rischio solo se l’azienda non fosse più in grado di ripagare il proprio debito, non semplicemente a causa della volatilità,” ha commentato Lark Davis.

Velocità, leva finanziaria e liquidità come il vero pericolo

L’aspetto fondamentale da comprendere è che 8.000 dollari non rappresentano una linea della morte netta e definitiva. La sopravvivenza dipende da:

- Rapidità del calo di BTC: crolli repentini amplificano la pressione sui margini e aumentano il rischio di vendite automatiche.

- Struttura del debito: un debito molto garantito o di breve termine fa crescere il rischio sotto gli 8.000 dollari.

- Accesso alla liquidità: chiusure del mercato o blocchi al credito aggravano lo stress, innescando potenzialmente spirali di liquidazione anche sopra la soglia nominale.

Cosa significherebbe per il mercato?

Strategy è uno dei principali detentori di BTC. Liquidazioni forzate o vendite legate a margin call potrebbero propagarsi in tutto il mercato crypto, impattando potenzialmente ETF, aziende di mining e trader con leva finanziaria.

Anche se Strategy dovesse sopravvivere, gli azionisti dovranno affrontare una volatilità significativa e il sentiment di mercato potrebbe cambiare bruscamente in previsione di eventi stressanti.

Pertanto, mentre la dichiarazione di Strategy di oggi suggerisce fiducia e una pianificazione prudente del bilancio, al di sotto degli 8.000 dollari è la combinazione tra leva, clausole contrattuali e liquidità a definire la vera linea di sopravvivenza, andando oltre il semplice prezzo.