Le tasse sulle criptovalute possono essere un argomento scoraggiante. È necessario pagare le tasse sulle criptovalute proprio come nel mercato degli investimenti tradizionali. Questo deve essere fatto in base a ogni singolo scambio e, ovviamente, al prezzo a cui è stato effettuato.

- Devo pagare le tasse sulle criptovalute?

- FIFO e LIFO

- Perché si devono pagare le tasse sulle criptovalute

- Hard fork, airdrop e altri casi particolari di criptovalute

- Come pagare le tasse su Bitcoin e altre criptovalute

- Il miglior software fiscale per le criptovalute per aiutarvi a pagare le tasse sulle criptovalute

- Il ruolo critico dei pagamenti fiscali sulle criptovalute

- Domande frequenti

Devo pagare le tasse sulle criptovalute?

La risposta breve è sì, dovete pagare le tasse sulle criptovalute. La risposta lunga è che l’Internal Revenue Service (IRS) tratta le criptovalute come una proprietà, nonostante le riconosca come una valuta digitale commerciabile con valore variabile. Agli occhi dell’IRS non sono trattate come una valuta.

L’atto di vendere la criptovaluta per convertirla in moneta fiat è tassabile. La conversione di una criptovaluta in un’altra, come il Bitcoin in Ethereum, è tassabile. Effettuare un pagamento con criptovaluta è un evento tassabile. Può trattarsi di qualsiasi cosa, dall’affitto agli stipendi pagati in queste valute digitali.

Sì, questo significa che se siete un datore di lavoro o un dipendente che paga o riceve un pagamento in criptovaluta, dovete pagare un’imposta su quell’evento. Inoltre, se cercate di utilizzare il Bitcoin o altre criptovalute in modo tradizionale. L’acquisto di generi alimentari, ad esempio, è un evento tassabile.

Tuttavia, non tutte le transazioni in criptovaluta sono tassabili. Ad esempio, il trasferimento di criptovalute tra portafogli o piattaformadiscambio non è tassabile, anche se è probabile che si paghino alcune commissioni di transazione ai diversi scambi. Anche l’acquisto di un asset con moneta fiat non è tassabile – solo se si fa qualcosa con esso.

Tutto questo può apparire noioso da tenere sotto controllo, anche se esiste un software che può aiutarvi, che esamineremo più avanti in questo post.

Dettaglio delle imposte sulle criptovalute

Come detto in precedenza, l’IRS classifica le criptovalute come proprietà. I trader devono pagare l’imposta sul reddito sulle loro proprietà, sia che si tratti di guadagni che di perdite. Ciò significa che per pagare le tasse sulle criptovalute è necessario tenere traccia del prezzo di acquisto dell’asset.

Naturalmente, le tasse sulle criptovalute nel day trading sono un po’ diverse. Chi fa day trading deve tenere traccia di tutti questi prezzi e anche di quando ha venduto o convertito gli asset. Le perdite, ovviamente, possono essere ammortizzate.

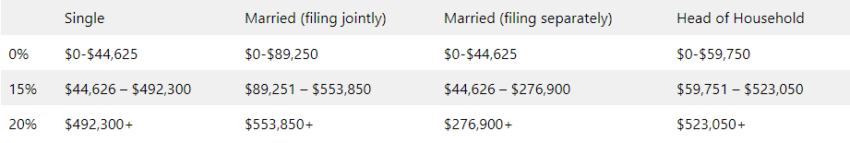

Poi ci sono i cosiddetti guadagni a breve o a lungo termine. I guadagni a breve termine si hanno quando si detiene un asset per meno di un anno o lo si vende con un profitto. Se invece si detiene una criptovaluta per più di un anno, si tratta di un guadagno a lungo termine. Questi si traducono in aliquote fiscali più basse per un trader, il che significa che chi detiene una criptovaluta pagherà meno all’amministrazione nel complesso. L’aliquota varia dallo 0% al 20%, a seconda della fascia fiscale di appartenenza.

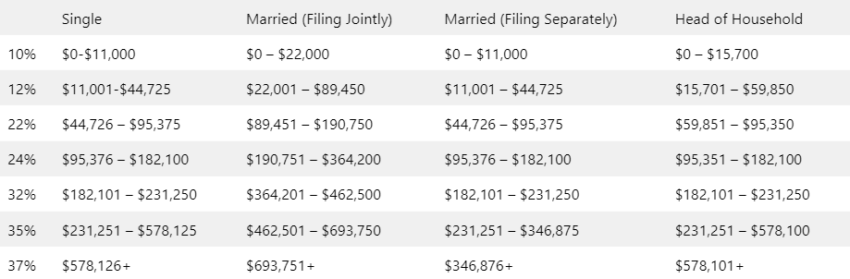

Le plusvalenze di criptovalute a breve termine su acquisti detenuti per meno di un anno sono tassate con le stesse aliquote degli altri redditi: Dal 10% al 37%, a seconda della fascia di reddito federale. Tuttavia, a differenza di chi detiene asset per meno di un anno, chi li detiene per più di 365 giorni deve pagare l’imposta sulle plusvalenze su quella criptovaluta. Tale imposta viene dichiarata dall ‘IRS nel modulo 8949.

Reddito ordinario e reddito d’impresa

Il mining e l’interesse per le criptovalute è tutta un’altra cosa. Chi fa mining deve sapere che le ricompense sono tecnicamente classificate come reddito ordinario. È importante annotare il valore esatto dell’asset che viene rilasciato e messo nel portafoglio. L’interesse è lo stesso processo. Se poi si scambia o si vende la criptovaluta minata, questa rientra nelle regole fiscali sulle plusvalenze e sulle minusvalenze.

Naturalmente, il mining come attività commerciale significa riportare il reddito da impresa, mentre il mining per hobby è considerato “altro reddito”. Anche gli utenti della finanza decentralizzata devono pagare le tasse. Se si riceve un prestito in criptovaluta, si trae profitto dagli interessi sulla concessione di un prestito in criptovaluta o qualcosa di simile, si deve anche pagare un’imposta sul reddito.

Tuttavia, è importante distinguere che questo avviene solo se si utilizza la criptovaluta come forma principale di transazione. Se si prende un prestito con le criptovalute, questo non è tassabile. Gli interessi, ovviamente, devono essere pagati, ma non c’è alcuna forma di imposta sulle plusvalenze.

FIFO e LIFO

Ci sono due modi principali per tenere traccia delle tasse sulle criptovalute: FIFO e LIFO. FIFO è l’acronimo di First In First Out, ovvero vendere il primo asset acquistato. Da qui, si può guardare alla quantità di questo asset al momento dell’acquisto e sottrarre questa cifra dal prezzo a cui è stato venduto, rendendo più facile calcolare le proprie plusvalenze su Bitcoin e altre criptovalute.

Il LIFO, che sta per Last In First Out, funziona similmente. Significa che si vende per primo l’ultimo asset acquistato e si sottrae il prezzo di vendita da quello appena comprato. Questo può aiutare a tenere traccia di eventuali perdite.

Perché si devono pagare le tasse sulle criptovalute

Si potrebbe pensare che, data la natura anonima delle criptovalute, si possa evitare di pagare le tasse sulle criptovalute. Non è assolutamente così. Dopo tutto, alcuni piattaformadiscambio di criptovalute negli Stati Uniti, come Coinbase, sono tenuti a riportare al fisco i loro acquisti di criptovalute per i trader che hanno effettuato transazioni superiori a 20.000 dollari in una sola volta.

È probabile che con il tempo estenderanno questo obbligo a tutti, non solo ai grandi approfittatori. Inoltre, anche se la piattaformadiscambio non vi ha riportato, le reti blockchain non sono così anonime come si potrebbe pensare. La rete di Bitcoin, ad esempio, è un libro mastro pubblico. Non è impossibile per gli esperti rintracciare un indirizzo e scoprire l’identità che si cela dietro di esso.

Si tenga presente che l’Agenzia delle Entrate ha anche inviato lettere a diversi contribuenti di criptovalute, chiedendo loro di pagare le tasse arretrate su asset che non avevano riportato in passato. Non sono stupidi e probabilmente troveranno gli evasori. Secondo la CNBC, si può andare in prigione ed essere multati fino a 250.000 dollari per non aver pagato le tasse sulle transazioni in criptovalute.

Hard fork, airdrop e altri casi particolari di criptovalute

Sebbene le norme fiscali dell’IRS su Bitcoin e criptovalute siano in vigore dal 2014, solo nel 2019 il gruppo ha parlato di airdrop e hard fork di criptovalute. Fortunatamente, ciò non aggiunge troppa confusione.

È stato classificato che gli hard fork che non prevedono airdrop non sono necessariamente un reddito lordo, il che significa che non sono eventi tassabili. Tuttavia, gli hard fork con lancio di aria compressa sono un’altra storia. Questi scenari significano che è stata creata una ricchezza e i trader devono pagare l’imposta sul reddito sul valore equo di mercato al momento dell’airdrop, poiché in quel momento è stato essenzialmente creato un asset di valore.

Come pagare le tasse su Bitcoin e altre criptovalute

Per snellire il processo, l’IRS ha fatto in modo che il pagamento delle imposte su Bitcoin e altre criptovalute sia effettivamente integrato nel modulo 1040 nelle sezioni reddito aggiuntivo e rettifiche del reddito. Questo è stato implementato per la stagione fiscale 2019 e recita: “In qualsiasi momento del 2019, ha ricevuto, venduto, inviato, piattaformadiscambio o altrimenti acquisito un interesse finanziario in qualsiasi valuta virtuale?”.

Detto ciò, questo non chiarisce esattamente le cose, in quanto è necessario riportare i numeri da qualche altra parte – sul modulo W-2. Fortunatamente, il già citato software fiscale per le criptovalute può aiutarvi a farlo.

Il miglior software fiscale per criptovalute per aiutarvi a pagare le tasse sulle criptovalute

Sfortunatamente, anche se sono ottimi per scambiare, comprare e vendere criptovalute, i piattaformadiscambio non sono molto utili per riportare le tasse sul Bitcoin o su altre criptovalute. È qui che entra in gioco un software fiscale per criptovalute.

Il software fiscale per criptovalute vi aiuta a importare le transazioni dell’anno e vi assiste nella generazione di rapporti sulle transazioni, come i prezzi di acquisto e di vendita. Il miglior software fiscale per criptovalute prevede l’importazione delle transazioni e la generazione automatica di rapporti e consente una quantità ragionevole di transazioni.

1. CoinLedger

Il servizio CoinLedger è uno dei software fiscali per criptovalute più semplicistici di questo elenco, e questo non è un giudizio negativo. Un software facile da usare con un’interfaccia semplificata, CoinLedger assicura che possiate pagare un’imposta sui Bitcoin con uno sforzo minimo.

CoinLedger creerà un rapporto fiscale e lo suddividerà in documenti come un rapporto di audit trail, un rapporto sul reddito da criptovaluta, un rapporto sulle vendite a breve e lungo termine e altro ancora. Questo software dovrebbe fornire qualsiasi documento necessario, in quanto supporta FIFO, LIFO e HIFO.

Infine, al momento della compilazione delle tasse, si possono semplicemente importare le informazioni in qualcosa come TurboTax o anche inviarle al proprio commercialista o a qualcun altro che si occupa delle tasse. Da lì, le tasse sulle criptovalute sono fatte.

Vale la pena notare che il prezzo della piattaforma parte da soli 49 dollari a stagione, il che significa che è abbastanza conveniente per chiunque abbia bisogno del software. Tuttavia, questo piano gestisce solo fino a 100 scambiare. Se siete più che altro dei trader giornalieri e avete bisogno di monitorare fino a 1.500 o addirittura 5.000 scambi, dovrete passare ai piani da 99 o 199 dollari a stagione, rispettivamente.

2. TaxBit

Sviluppato da avvocati fiscalisti specializzati in criptovalute e dai migliori CPA in materia di blockchain, questo software fiscale per criptovalute è compatibile con oltre 100 piattaformadiscambio di criptovalute. È conforme al codice fiscale degli Stati Uniti in materia di criptovalute, fornisce tracce di revisione e analisi e supporta oltre 4.200 criptovalute.

Se siete trader abituali di altcoin, questo è il software che fa per voi. Non solo fornisce i moduli necessari per riportare le tasse, ma fornisce anche metriche dettagliate per il vostro portafoglio, la storia e il rendimento, consentendovi di effettuare scambiare in modo più accurato in base alla vostra storia. Inoltre, TaxBit vi permette di integrare i vostri portafogli di criptovalute e i vostri piattaformadiscambio.

TaxBit fornisce anche informazioni personalizzate sul vostro rimborso, con informazioni basate sull’aliquota fiscale statale, sui vostri guadagni a lungo termine e sui vostri guadagni a breve termine. Esamina le leggi federali e statali, le plusvalenze e le minusvalenze e altro ancora, assicurandovi una visione completa di ciò che dovete e di ciò che vi deve l’amministrazione. Inoltre, il programma si occupa di questo aspetto durante tutto l’anno, non solo quando è il momento di pagare le tasse.

3. Koinly

Come CryptoTrader.tax, Koinly è un software per il pagamento delle tasse in criptovaluta piuttosto facile da usare. Non solo fornisce un guadagno fiat in aggiunta al rendimento dell’investimento, ma la piattaforma tiene conto anche del prestito di criptovalute, del mining e dell’interesse, tra le altre forme di investimento in criptovalute.

L’API della piattaforma si connette a vari conti su più piattaformadiscambio e permette anche di importare portafogli. Se vi capita di fare margin trading o contrattiatermine, Koinly può anche assistervi quando si tratta di riportare le tasse. Tenete però presente che questo tipo di scambiare rientra nell’imposta sulle plusvalenze.

Il ruolo critico del pagamento delle imposte sulle criptovalute

È necessario pagare le tasse sulle criptovalute, poiché l’IRS le classifica come proprietà. L’agenzia cerca attivamente gli evasori fiscali e ne ha già contattati alcuni per tasse non pagate su asset non dichiarati. Per gestire questo problema, è bene considerare l’utilizzo di software per le criptovalute come TaxBit e Koinly, che semplificano il riporto e garantiscono l’ottemperanza. Rimanendo informati e utilizzando gli strumenti giusti, è possibile gestire le imposte sulle criptovalute in modo efficiente, mantenendo il proprio percorso di investimento regolare e conforme. Infine, ricordate sempre che non dovreste mai investire più di quanto potete permettervi di perdere.