Benvenuto alla US Crypto News Morning Briefing—il tuo riepilogo essenziale sulle notizie crypto più importanti della giornata.

Prendi un caffè, mettiti comodo e prova a guardare oltre le oscillazioni quotidiane del prezzo di Bitcoin. E se la vera storia non fosse azzeccare i tempi di mercato, ma capire come la struttura di un’azienda possa silenziosamente far crescere il valore nel corso degli anni? È proprio questo l’argomento che il CIO di Strive, Jeff Walton, propone riguardo MicroStrategy (MSTR): un’azione che, in apparenza, si muove insieme alle crypto, ma che sotto la superficie, spiega lui, funziona come una macchina che aumenta costantemente l’esposizione a Bitcoin per ogni azione.

Notizie crypto del giorno: il CIO di Strive Jeff Walton spiega in dettaglio perché acquistare MSTR a 2,5 volte il mNAV conviene ancora più di Bitcoin spot

Jeff Walton, Chief Risk Officer di Strive e fondatore e CEO della sua controllata True North, afferma che la maggior parte degli investitori non comprende a fondo MicroStrategy (MSTR).

Ripensando ai propri acquisti del 2021, Walton sostiene che il titolo non vada considerato come una versione leveraged di Bitcoin. Gli investitori, secondo lui, dovrebbero invece vedere MSTR come un motore dei mercati dei capitali pensato per aumentare, nel tempo, l’esposizione a Bitcoin per azione.

Walton ha rivelato di aver iniziato a comprare MSTR a giugno 2021 a circa 2,5 volte il mNAV, pensando che il titolo fosse già sceso del 50%.

“Non avrei mai immaginato che il titolo sarebbe sceso ancora dell’80% rispetto al mio prezzo di acquisto”, ha scritto, mentre MSTR perdeva quasi il 90% rispetto al suo massimo di febbraio 2021.

Verso la fine del 2022, l’azienda scambiava intorno a 1,3 volte il mNAV, detenendo 129.999 Bitcoin, mentre il suo debito nozionale superava, seppur solo per poco tempo, il valore degli asset. Nonostante “fosse molto in perdita sulla carta”, Walton afferma che la matematica di base non è mai saltata.

“L’azienda aveva VERO denaro forte, i covenant sul debito non erano eccessivi, e strutturalmente tutto ciò che si profilava all’orizzonte per le crypto era rialzista”, ha dichiarato, citando il ciclo dell’halving, gli ETF, le elezioni e i cambiamenti nei tassi d’interesse.

A metà 2023, Walton dice di essere andato “all in”, convinto che la vera tesi fosse nella struttura del capitale, non nel movimento del prezzo.

Secondo lui, è questa convinzione ad aver permesso agli holder di lungo periodo di sopravvivere a uno dei crolli peggiori della storia delle azioni legate alle crypto.

Come il tempo e la struttura hanno cambiato l’equazione del rischio per Microstrategy

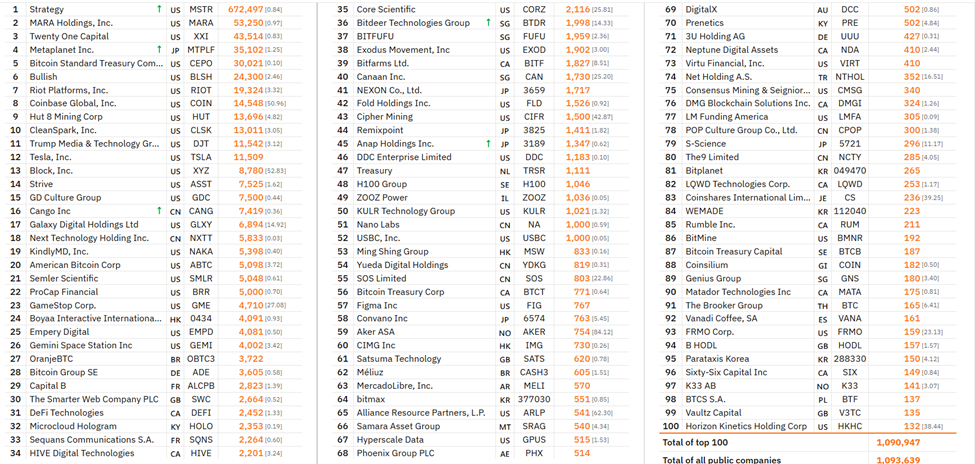

Arrivando a fine 2025, Walton sottolinea che MicroStrategy ora detiene 672.497 Bitcoin. In particolare, questa cifra è oltre 12 volte quella del secondo maggiore detentore aziendale quotato in borsa.

Ancora più importante, afferma, il profilo di rischio delle sue azioni originarie ha subito un cambiamento fondamentale.

“Il prezzo per azione a 1x NAV è superiore del 160% rispetto alle azioni a 2,5x mNAV che ho acquistato nel giugno 2021”, ha scritto Walton, aggiungendo che l’attuale pavimento dell’NAV è ora al di sopra del suo prezzo di acquisto originale.

Secondo lui, le attività dei mercati dei capitali hanno costantemente ridotto il rischio del capitale ordinario, aumentando allo stesso tempo l’esposizione a Bitcoin per azione.

A partire da questo momento, Walton sostiene che le sue azioni del 2021 possano superare strutturalmente Bitcoin anche se la società non dovesse acquisire altri BTC.

“C’è una quantità sostanzialmente maggiore di esposizione a Bitcoin in OGNI azione che ho comprato nel 2021 rispetto a quando le ho acquistate,” ha detto, sottolineando che questa esposizione extra a Bitcoin è stata accumulata attraverso diluizione, azioni privilegiate e debito a lunga scadenza, non solo tramite l’aumento del prezzo.

Questa impostazione ha trovato consensi tra gli osservatori di mercato, secondo cui gli investitori starebbero acquistando un sistema, non leva finanziaria.

“Bitcoin è un asset al portatore. MicroStrategy è un sistema operativo per acquisire Bitcoin usando incentivi dei mercati pubblici”, ha commentato un analista.

Nell’ottica di Walton, la stessa volatilità è diventata una variabile attiva, fungendo da carburante per la crescita e non da minaccia per la tesi.

Matt Cole, CEO di Strive, ha anche condiviso la visione di Walton, affermando recentemente che MSTR ha sovraperformato Bitcoin e l’oro negli ultimi cinque anni. Secondo Cole, questo potrebbe rimanere vero anche con Bitcoin a 75.000 dollari o a 1x mNAV.

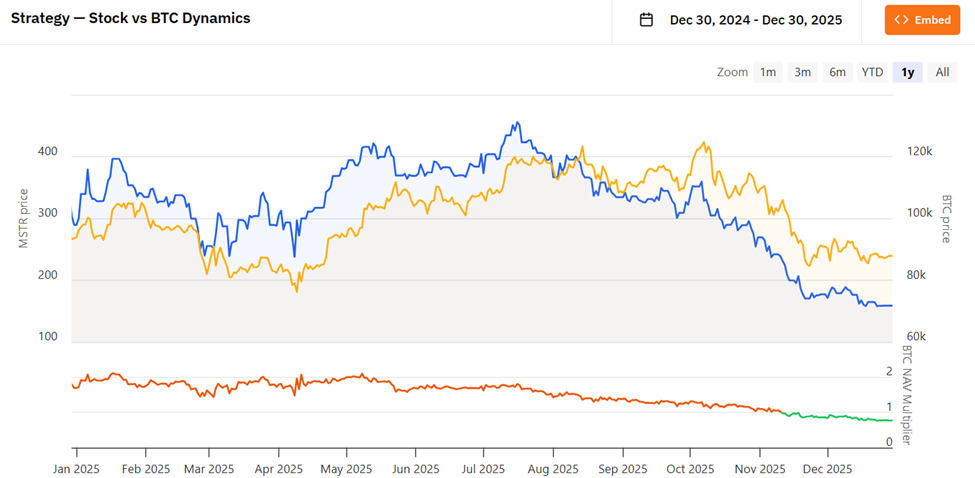

Tuttavia, non tutti concordano che il vantaggio strutturale sia assicurato anche in futuro. Alcuni punti di vista contrari sostengono che, sebbene la sovraperformance a cinque anni sia stata reale fino a metà 2025, MSTR ha significativamente sottoperformato Bitcoin durante il ritracciamento della seconda metà dell’anno. Inoltre, nelle ultime settimane ha scambiato intorno o al di sotto di 1x mNAV.

Altrove, secondo Barchart, MicroStrategy è stato il titolo peggiore del Nasdaq-100 nel 2025, in calo di circa il 65% rispetto ai suoi massimi, in un contesto di crypto winter generale.

I critici come Peter Schiff hanno bocciato completamente la strategia, sostenendo che il prezzo medio di acquisto di Bitcoin da parte di Strategy implichi rendimenti annui modesti.

Altri hanno avvertito che condizioni mNAV sostenute inferiori a 1x potrebbero teoricamente portare alla vendita di Bitcoin, uno scenario che il CEO Phong Le ha riconosciuto avrebbe senso da un punto di vista matematico, anche se la direzione ha sottolineato che si tratta di un’eventualità poco probabile.

Nonostante ciò, segnali di interesse istituzionale persistono. Secondo le analisi nel settore, le grandi banche statunitensi stanno ora valutando collaborazioni con Strategy, mentre Michael Saylor sostiene che sarà proprio l’adozione da parte delle banche, e non il prezzo, la narrativa chiave di Bitcoin per il 2026.

La struttura di MSTR si rivelerà resistente ai cambi di ciclo? Walton sostiene che siano il tempo e la struttura del capitale a fare realmente la differenza, e non il tempismo.

Grafico del giorno

Notizie crypto in pillole

Ecco un riepilogo di altre notizie crypto dagli USA da seguire oggi:

- Metaplanet segnala un rendimento del 568,2% da Bitcoin per il 2025 con una quota di Bitcoin che ha raggiunto 35.102.

- Grayscale segnala sei privacy coin promettenti: Zcash e altre.

- Perché il prezzo di XRP rischia un crollo del 41% nonostante i forti acquisti degli holder?

- L’oro segna il calo più forte in un solo giorno negli ultimi due mesi: sta finendo la “stagione dei metalli”?

- L’Amministratore Delegato di Bitwise indica Bitcoin come possibile copertura di fronte alla crisi valutaria iraniana sempre più grave.

- Michaël van de Poppe spiega in dettaglio perché la maggior parte delle altcoin difficilmente sopravviverà al 2026.

- Lighter lancia il token LIT con il 25% della fornitura distribuito tramite airdrop.

Panoramica pre-market delle azioni crypto

| Azienda | Chiusura al 29 dicembre | Panoramica pre-market |

| Strategy (MSTR) | $155,39 | $155,99 (+0,39%) |

| Coinbase (COIN) | $233,77 | $234,39 (+0,27%) |

| Galaxy Digital Holdings (GLXY) | $23,16 | $23,47 (+1,345%) |

| MARA Holdings (MARA) | $9,49 | $9,50 (+0,12%) |

| Riot Platforms (RIOT) | $13,21 | $13,30 (+0,76%) |

| Core Scientific (CORZ) | $15,08 | $15,09 (+0,066%) |