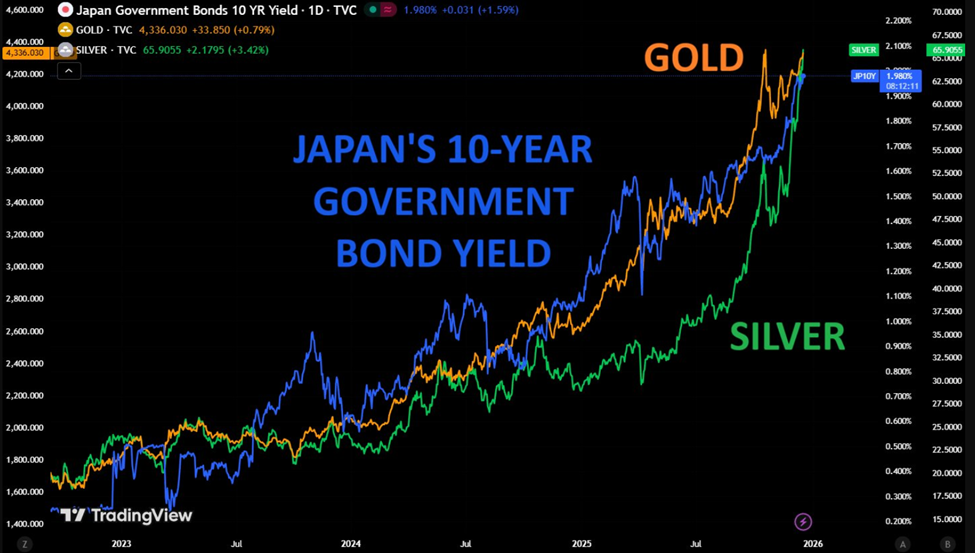

I rendimenti dei titoli di Stato giapponesi a 10 anni sono balzati all’1,98% a dicembre 2025, il livello più alto dagli anni ’90. Questo accade mentre i mercati si preparano alla riunione di politica monetaria della Bank of Japan (BOJ) del 19 dicembre.

Questo movimento ha scatenato un rally globale dei metalli preziosi, con l’oro e l’argento che sono aumentati rispettivamente del 135% e del 175% dall’inizio del 2023. Nel frattempo, Bitcoin è sotto pressione mentre le vendite forzate si intensificano sugli exchange asiatici, mettendo in evidenza una divergenza nelle reazioni di mercato al cambiamento di rotta sui tassi da parte del Giappone.

I rendimenti delle obbligazioni giapponesi raggiungono l’1,98%

Per decenni, il Giappone ha mantenuto tassi d’interesse vicini allo zero, ancorando la liquidità globale attraverso il celebre yen carry trade.

Gli investitori prendevano in prestito yen a tassi bassi per finanziare asset ad alto rendimento in tutto il mondo, esportando così tassi ultra-bassi a livello globale.

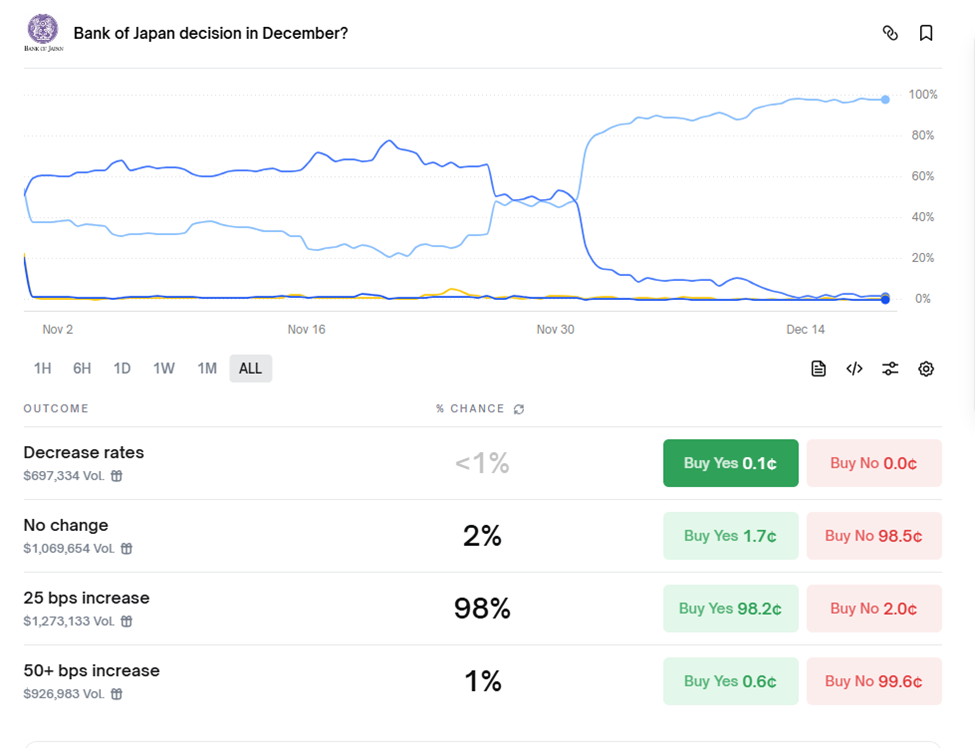

Un atteso aumento di 25 punti base, che porterebbe il tasso allo 0,75%, può sembrare modesto in termini assoluti, ma è il ritmo del cambiamento a contare più del livello raggiunto.

“Carry trade a rischio: Nessuno sa quando si materializzeranno davvero le conseguenze, ma questo continuo cambiamento probabilmente ridurrà la liquidità sui mercati, provocando potenzialmente effetti a catena dovuti a margin call e altri processi di deleveraging forzato”, ha avvertito Guilherme Tavares, CEO di i3 Invest.

Secondo gli analisti, la mossa della BOJ va ben oltre una regolazione interna.

“Quando i rendimenti giapponesi si muovono, il capitale globale presta attenzione. Oro e argento non rispondono alle notizie sull’inflazione: stanno prezzando il rischio associato ai bilanci sovrani. Il Giappone non è più uno spettacolo a parte. È il fulcro”, ha spiegato Simon Hou-Vangsaae Reseke.

I prezzi dell’oro e dell’argento aumentano tra il crescente rischio sovrano

I metalli preziosi seguono da vicino l’andamento dei rendimenti giapponesi. Secondo Global Market Investor, oro e argento si stanno muovendo quasi perfettamente in linea con i rendimenti dei titoli di Stato giapponesi, suggerendo che i metalli preziosi vengono utilizzati principalmente come copertura contro l’aumento del costo del debito pubblico.

“Non è il rendimento in sé, ma ciò che rappresenta: rischio sovrano in aumento, liquidità globale più stretta, incertezza sulla credibilità delle valute. L’oro reagisce come protezione, l’argento segue con maggior volatilità”, ha commentato l’analista EndGame Macro.

Il mercato dell’argento mostra segnali di mania speculativa. Il China Silver Futures Fund di recente è stato scambiato con un premio del 12% rispetto al metallo fisico a cui fa riferimento, indicando che la domanda di esposizione a leva sta superando quella dell’asset sottostante.

Gli investitori considerano sempre più oro e argento come coperture dai rischi macroeconomici più ampi e non solo come strumenti contro l’inflazione.

Bitcoin sotto pressione mentre le carry trade vengono chiuse

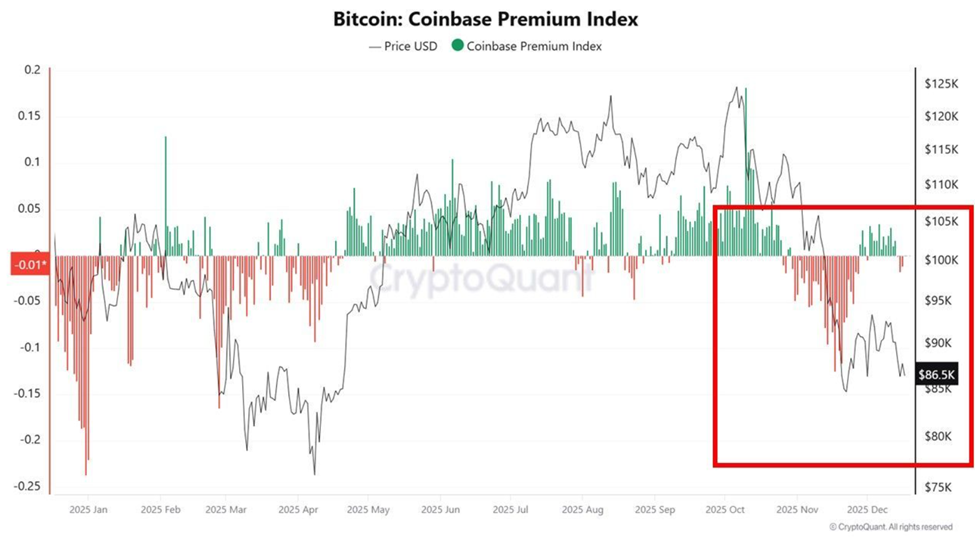

Nel frattempo, il prezzo di Bitcoin risente della restrizione della liquidità in yen.

“Sugli exchange asiatici si registrano vendite spot costanti. Le riserve dei miner sono in calo — vendite forzate, non per scelta… I detentori asiatici di lungo periodo pare stiano distribuendo…Il prezzo resta debole finché questa offerta forzata non verrà assorbita,” ha scritto CryptoRus, citando XWIN Research Japan.

Le istituzioni USA continuano ad acquistare, con il Coinbase Premium in territorio positivo, ma le liquidazioni forzate in Asia e un calo dell’8% dell’hashrate di Bitcoin aggiungono ulteriore pressione ribassista.

In passato i rialzi dei tassi della BOJ sono coincisi con cali significativi di BTC e i trader osservano con attenzione ulteriori potenziali discese verso quota $70.000.

Le reazioni contrastanti dei metalli preziosi e di Bitcoin mettono in evidenza differenze nell’assunzione del rischio. Oro e argento stanno attirando flussi orientati verso asset rifugio a causa dell’aumento del rischio sovrano, mentre Bitcoin affronta una pressione ribassista sul prezzo causata da liquidazioni.

Gli analisti osservano che futuri tagli dei tassi da parte della Fed potrebbero compensare gli effetti della BOJ, ma la rapidità con cui verrà attuato il cambiamento di politica è cruciale.