Strategy (ex MicroStrategy) è il maggiore detentore aziendale di Bitcoin, possedendo 671.268 BTC, ossia oltre il 3,2% di tutti i Bitcoin in circolazione. Questo rende l’azienda un elemento chiave ad alto rischio nell’ecosistema Bitcoin.

Se dovesse crollare, l’impatto potrebbe essere superiore a quello del fallimento di FTX nel 2022. Ecco perché questa minaccia è reale, cosa potrebbe scatenarla e quanto gravi potrebbero essere le conseguenze.

L’identità stessa di MicroStrategy è ormai legata a doppio filo a Bitcoin. L’azienda ha speso oltre 50 miliardi di dollari per acquistare BTC, utilizzando soprattutto debito e emissioni di azioni. Il suo business software genera appena 460 milioni di dollari l’anno, una frazione rispetto alla sua esposizione.

A dicembre 2025, le azioni della società vengono scambiate ben al di sotto del valore delle sue partecipazioni in Bitcoin. Il valore di mercato è di circa 45 miliardi di dollari, ma i suoi BTC valgono circa 59–60 miliardi di dollari.

Gli investitori stanno scontando i suoi asset a causa di preoccupazioni riguardo diluizione, debiti e sostenibilità.

Il suo prezzo medio d’acquisto dei BTC si aggira intorno a 74.972 dollari e la maggior parte degli acquisti recenti è stata effettuata vicino al massimo di Bitcoin nel quarto trimestre del 2025.

Oltre il 95% della valutazione della società dipende dal prezzo di Bitcoin.

Se BTC dovesse subire un crollo improvviso, l’azienda potrebbe rimanere intrappolata, con miliardi di debiti e stock privilegiati senza vie d’uscita.

Ad esempio, Bitcoin è sceso del 20% dal 10 ottobre, ma la perdita di MSTR nello stesso periodo è stata più che doppia.

Cosa rende questo un rischio cigno nero?

MicroStrategy ha usato tattiche aggressive per finanziare gli acquisti di Bitcoin. Ha venduto azioni ordinarie e emesso nuove tipologie di azioni privilegiate.

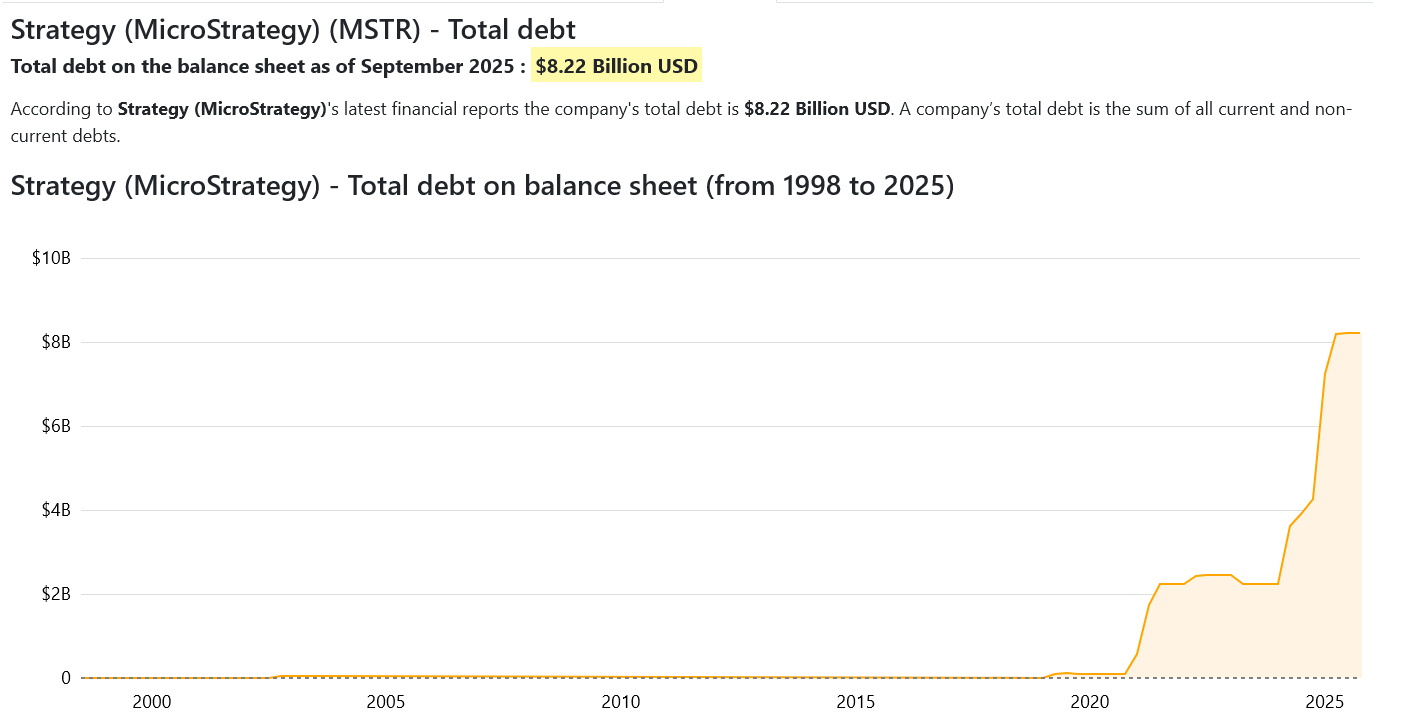

Ora ha oltre 8,2 miliardi di dollari in debiti convertibili e più di 7,5 miliardi di dollari in azioni privilegiate. Questi strumenti finanziari richiedono importanti esborsi di cassa: 779 milioni di dollari all’anno in interessi e dividendi.

Con i livelli attuali, se Bitcoin dovesse crollare sotto quota $13.000, MicroStrategy potrebbe diventare insolvente. Questo scenario non è probabile nel breve termine, ma la storia di BTC mostra che cali del 70–80% non sono rari.

Un forte crollo, soprattutto accompagnato da una stretta di liquidità o da volatilità generata dagli ETF, potrebbe spingere la società in una situazione critica.

Diversamente da FTX, MicroStrategy non è un exchange. Tuttavia, le ripercussioni di un suo fallimento potrebbero essere ancora più profonde. Detiene più Bitcoin di qualsiasi altro soggetto ad eccezione di alcuni ETF e governi.

Una liquidazione forzata o il panico causato dal crollo di MicroStrategy potrebbero far crollare il prezzo di BTC in modo drastico, creando un effetto a catena su tutto il mercato crypto.

MicroStrategy ha promesso di non vendere i suoi BTC, ma ciò dipende dalla sua capacità di reperire liquidità.

A fine 2025, possiede 2,2 miliardi di dollari di riserve. Questa cifra basta a coprire due anni di pagamenti. Tuttavia, questo cuscinetto potrebbe svanire se BTC dovesse scendere di valore e i mercati dei capitali chiudersi.

Quanto è probabile un crollo per la Strategy di Michael Saylor?

La probabilità non è binaria. Tuttavia, il rischio sta aumentando.

La posizione attuale di MicroStrategy è fragile. Il suo titolo ha perso il 50% quest’anno. Il suo mNAV è sotto 0,8×. Anche gli investitori istituzionali stanno passando agli ETF su Bitcoin, che sono meno costosi e meno complessi.

I fondi indice potrebbero scaricare MSTR a causa della sua struttura, provocando potenzialmente miliardi di deflussi passivi.

Se Bitcoin dovesse scendere sotto quota $50.000 e rimanerci, la capitalizzazione di mercato della società potrebbe scendere al di sotto del proprio debito. In quel caso, la sua capacità di raccogliere capitali potrebbe esaurirsi, costringendo a decisioni dolorose, come la vendita di asset o una ristrutturazione.

Le probabilità di un crollo totale nel 2026 sono basse, ma non trascurabili. Una stima approssimativa potrebbe collocare questa probabilità tra il 10% e il 20%, sulla base del rischio attuale a bilancio, del comportamento del mercato e della volatilità di Bitcoin.

Ma se dovesse accadere, i danni potrebbero superare il collasso di FTX. FTX era un exchange centralizzato. MicroStrategy è un detentore chiave dell’offerta di Bitcoin.

Se i suoi asset dovessero inondare il mercato, il prezzo di Bitcoin e la fiducia potrebbero essere colpiti duramente, innescando potenzialmente una più ampia ondata di vendite su tutte le crypto.